前回コラムで、オルタナティブ投資は、個人よりもむしろ機関投資家の間で進んでいるとお伝えしました。個人においては資産の一部でサテライト的な運用をお勧めしているオルタナティブ投資ですが、機関投資家はどのように取り入れているのでしょうか。今回は、機関投資家によるオルタナティブ投資の導入の実例を見ていきたいと思います。

日本の年金(GPIF)

世界最大の機関投資家と言われ、194兆円(2021年9月末現在)という莫大な資産を運用する日本の年金運用機関であるGPIF(=Government Pension Investment Fund(年金積立金管理運用独立行政法人))でもオルタナティブ投資を取り入れています。GPIFによると、「2020 年度から始まったGPIFの第4期中期計画では、資産全体の5%を上限にオルタナティブ資産(インフラストラクチャー、プライベート・エクイティ、不動産)の運用を行う」としています(出所:GPIF HPより。太字、下線は筆者による。)。

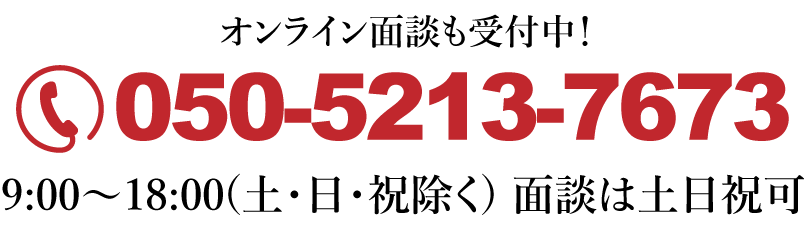

5%を上限ということですから、GPIFにおいても、サテライト的にオルタナティブ投資を取り入れていく方針のようですが、実際の資産状況はどうなっているでしょうか。2021年9月末時点のGPIFの運用資産額と構成割合は以下の図の通りです。

【図1】GPIFのポートフォリオ(出所:GPIF HPより)

国内債券・外国債券・国内株式・外国株式を25%ずつ組み入れることを基本とし、オルタナティブ資産の組入割合については0.82%にとどまっているようです。今後は上限の5%までの範囲で増えていく可能性もありますが、現状ではまだ比率としてはわずかと言えます。

なお、GPIFの2020年度の収益率は、好調な株式市場の推移等を受けて25.15%という成績でした(市場運用開始以来2001年度~2020年度では、年率3.61%)。

ハーバード大学基金の資産運用

一方、オルタナティブ投資を積極的に行っている例としてハーバード大学基金の運用を見てみましょう。ハーバード大学基金は、532億ドル(約6.1兆円※1ドル=113円で計算)を運用する最大の大学基金です。同基金は、1974年の創設以来、実に年率約11%のリターンを上げています。これは、GPIFのここ20年のリターン3.61%と比較するまでもなく、かなり優秀な運用成績と言えるでしょう。この背景には、まだ投資が行われていない資産・分野にいち早く投資することで、他の大学基金や典型的な株式/債券のポートフォリオよりも多くのリターンを上げてきた同基金の運用方針があるようです。しかし、大学基金という性質上、その収益から毎年大学の運営資金を拠出する必要がありますので(ハーバードの場合は、大学運営資金全体の1/3を基金から拠出しています)、高いリターンを求める一方で、安定的な運用も同時に求められることになります。

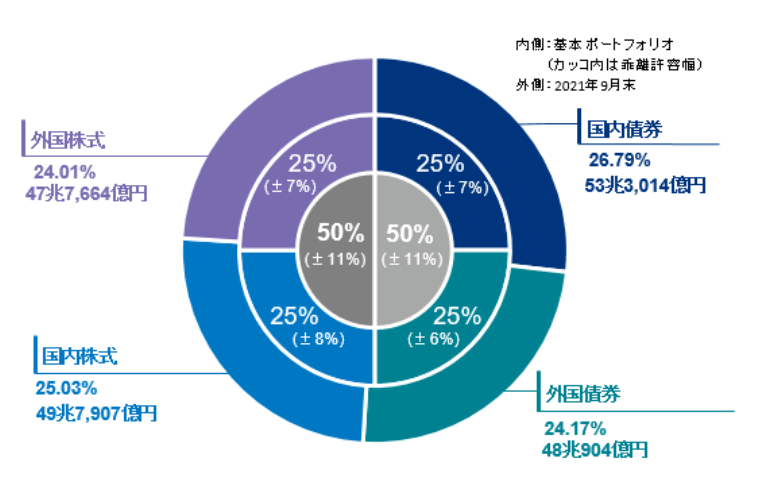

それらを踏まえたハーバード大学基金の資産配分は以下の通りとなっています。

【図2】2021会計年度におけるハーバード大学基金の資産配分(出所:Harvard Management Company HPを基にBIG TREEにて作成)

いかがでしょうか?なんとオルタナティブ資産が7割以上という構成になっています。前項のGPIFと比較しても全く異なる驚きの内容です。ちなみに、ハーバード大学基金の2021会計年度のリターンは、34%でした。GPIFを上回るかなり良い運用成績ですが、実は大学基金の中ではさらに大きな(中には60%以上もの)リターンを上げたところもあります。実際、ハーバード大学基金の運用を行うHMCのレポートにも、(株式市場が好調だったことから)「もっとリスクを取ればもっと収益を上げることもできたかもしれない」と書かれています。しかし、ハーバードの運用においては適切なリスク管理を行うことを重視し、ベンチャーキャピタル等の流動性の低い資産を多く保有していることから、ポートフォリオ全体の流動性についても留意しながら注意深く運用を行っているようです。こうした姿勢が、長期にわたり安定したリターンを出し続けてきた要因なのかもしれません。

イェール大学基金の資産運用

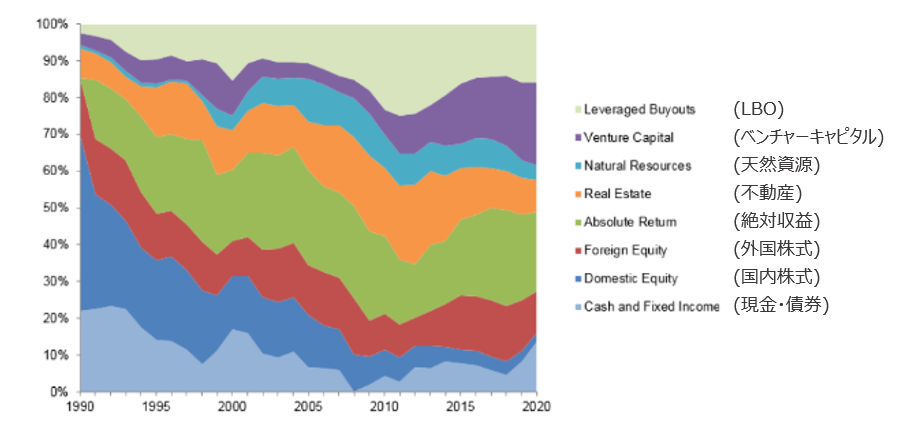

2021会計年度に、ハーバード大学基金よりさらに高収益を上げた基金の一つがイェール大学基金です。イェール大学の運用資産総額は、423億ドル(約4.8兆円※1ドル=113円で計算)で、ハーバード大学基金に次ぐ規模を誇ります。同基金の2021会計年度のリターンはなんと40.2%でした。過去の成績を見ても、30年間の年率リターンが13.6%とハーバード大学基金を上回っています。同基金は、1985年から長らく、伝説の投資家とも言われるデイビッド・スウェンセン氏(2021年5月に死去)により運用されてきました。スウェンセン氏により、同基金の資産配分も大きく見直されてきました。以下は、この30年間の資産配分の推移です。国内(米国)の上場株式への投資比率を大幅に減らし、非伝統的な資産クラスへの配分を増やしていることが分かります。

【図3】1990年から2020年までのイェール大学の運用資産配分の推移(出所:The Yale Investments Office より)

LBOとベンチャーキャピタルはプライベート・エクイティ(PE)に当たり、Absolute Return(絶対収益)はいわゆるヘッジファンドと言い換えられますので、イェール大学の運用においてもやはり7割以上がオルタナティブ投資となっています。イェール大学のインベストメントオフィスによれば、非伝統的資産への投資を増やしているのは、潜在的リターンと分散効果が見込めるため(そのおかげで、1985年と比較して期待リターンは上がり、ボラティリティは低くなっているとしています。)、オルタナティブ資産は、伝統的資産と比べて非効率な価格形成が行われており収益機会が大きいとも述べています。

ハーバード大学にも言えることですが、常に有望な投資先を探し、多くの人が投資を行う前に取り入れてきた結果、現在オルタナティブ投資にたどり着いているというわけです。

一流大学の運用について

実は、大学のレベルが高いほど運用リターンも高い傾向があります。これは、大学のレベルが高いほど、学内に擁する頭脳のレベルも高くなる(経済学部で最先端の経済や投資理論について研究しているなど)ことや、金融業界に進んだ卒業生たちが基金の運用を様々な面からサポートすることなどから起こっており、特に、一流大学がヘッジファンドやプライベート・エクイティへの投資を増やしていった1980年代頃から一流大学とその他の大学の格差が拡大し始めたと言われています。

【参考】Charlie Eaton, “Elite private universities got much wealthier while most schools fell behind. My research found out why.” The Washington Post 4 Nov. 2021

つまり、すべての大学基金について、ここまでオルタナティブ投資が行われているというわけではなく、今回取り上げたハーバードとイェールの運用は大学基金の中でもかなり先進的な部類であるということです。

まとめ

いかがでしたか?欧米の(特に一流大学の)大学基金では実際にかなりオルタナティブ投資が取り入れられていることがお分かりいただけたかと思います。その一方で個人が取り入れようとしても、本格的なオルタナティブ資産はプロ向けのものも多く、簡単に真似のできるものでもありません。また、新しい資産への投資は、リスクを取る分先行者メリットも大きいことは大学基金の運用者も述べている通りで、個人が誰でも手軽に投資できるようになるころには投資妙味が薄くなっている可能性もあります。なるべく早くオルタナティブ投資を取り入れるために、プロのアドバイスや紹介を受けてプロ向け(またはそれに近い)投資に挑戦することも可能ではありますが(弊社でもご希望に応じてPE投資のご紹介も行っております)、まずは足元の伝統的資産でのコア運用をベースに、サテライト資産としてのオルタナティブ資産への知識を深めるところから始めても決して遅くはありません。むしろ、前回からの繰り返しになりますが、大きなリターンを狙うあまり、投資詐欺などに遭わないようくれぐれもご注意いただきたいと思います。

次回はオルタナティブ投資のリスクについてもう少し詳しくお伝えしていきたいと思います。

本コラムが皆様の資産運用のご参考になれば幸いです。