本コラムでは、大手都市銀行、ネット銀行各行のiDeCo取扱商品を詳しく比較していきます。ここまでのコラムと合わせて、iDeCoの金融機関選びにお役立てください。

【第1回】今年こそ始めたい!iDeCoとつみたてNISA

【第2回】iDeCoやつみたてNISA、今から始めて大丈夫?~積立投資と相場の関係~

【第3回】iDeCoとつみたてNISA、金融機関選びのポイント【つみたてNISA編】

【第4回】つみたてNISAの金融機関選び~バランス型ファンドのチェックポイント・注意点

【第5回】つみたてNISA、金融機関ごとのメリット・デメリット

【第6回】iDeCoの金融機関選びのポイント|コストは?

【第7回】iDeCoの金融機関選びのポイント|商品ラインナップは?

【番外編】ネット証券のiDeCo取扱商品を詳しく比較・解説!

インデックスファンドのコスト比較

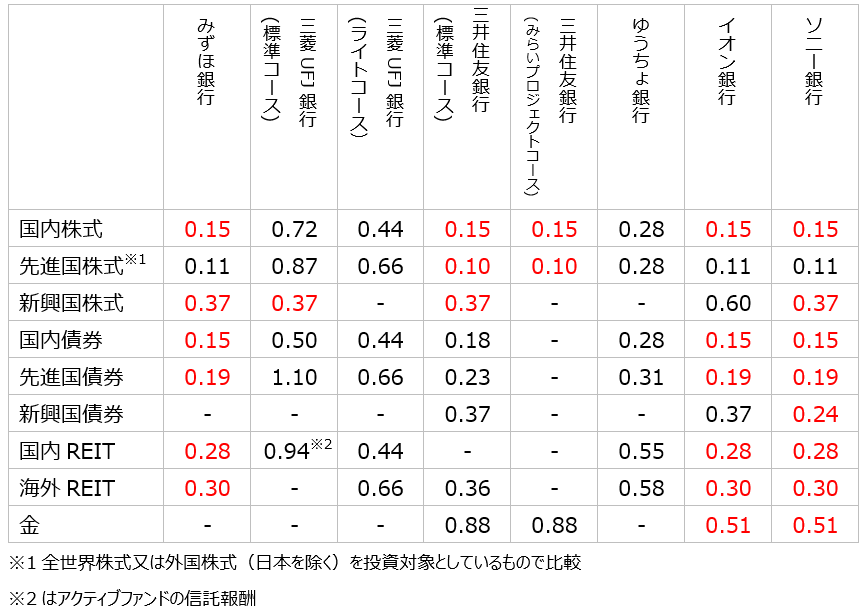

まずは、各社の品揃えとコスト感を見るためにインデックスファンドのコスト比較を行ってみましょう。

(同資産クラスに複数のインデックスファンドをラインナップしている場合もありますが、その中で最も低い信託報酬の数値を掲載しています。赤字は当該資産クラスで最も低い信託報酬。)

【図1】大手銀行・ネット銀行各行の資産クラス別インデックスファンドの最低手数料一覧(単位%(年率)、小数点第3位以下四捨五入)(2021年3月現在)(出所:特定非営利活動法人 確定拠出年金教育協会「iDeCoナビ」を参考に、BIG TREEにて作成)

上記【図1】を見ると、まず品揃えが充実しているのが、ネット銀行、次いで三井住友銀行(標準コース)→みずほ銀行となっています。コスト面では、実は昨年まではソニー銀行、みずほ銀行が各資産クラスで最安手数料の商品を提供していたのですが、2020年7月に三井住友銀行が国内株式および先進国株式の資産クラスでそれぞれ最安手数料となる自社グループの投資信託を新規に設定してラインナップに加えたため、同資産クラスではトップが入れ替わりました。

各行のiDeCo商品ラインナップの特徴

みずほ銀行

みずほ銀行の商品ラインナップは、元本確保型の定期預金が1本と、投資信託24本(すべてアセットマネジメントOneの商品)となっています。アセットマネジメントOneには低コストで人気の「たわらノーロード」シリーズや、今や一兆円ファンドとなった「グローバルESGハイクオリティ成長株式(H無)」、安定した運用実績の「投資のソムリエ」など人気シリーズが多くあり、みずほ銀行のiDeCoでもそれらのファンドを扱っています。ESGなどテーマ型ファンドは2030年に償還を迎えてしまうことなどから長期で運用するiDeCoの投資対象としてはやや疑問がありますが、たわらノーロードシリーズでシンプルにインデックスファンドを組み合わせたり、充実した複合資産型のファンドの中から許容リスクにあったファンドを選ぶといった使い方ができる品揃えとなっています。また、資産50万円未満ですと事務手数料が高くなってしまいますが、銀行の定める一定の条件を満たすことで手数料を安く抑えることができるので、事務手数料を安く抑えることができれば、大手都市銀行の中では良い選択肢となりそうです。

みずほ銀行のiDeCoについて詳しくはこちら

三菱UFJ銀行(標準コース)

三菱UFJ銀行(標準コース)は、商品ラインナップ全32本のうち、元本確保型が7本と多いのが特徴です。残りの投資信託25本の中にも「三菱UFJターゲット・イヤー・ファンド(確定拠出年金)(あすへのそなえ)」シリーズ(7本)、「三菱UFJライフセレクトファンド」シリーズ(3本)、「三菱UFJ MV」シリーズ(3本)が含まれ、本数の割には選択できるファンドの種類は多くありません。そして、単一資産クラスのファンドについては総じて信託報酬が高くなっています。中には、他社の低コストアクティブファンドよりも高い信託報酬のインデックスファンドもあり、特にインデックスファンドで運用したい方にはおすすめできません。一方で、複合資産型の投資信託は比較的低コストのものを取り扱っているので、(そもそも事務手数料が高額なのであまりおすすめはできないのですが)諸事情により三菱UFJ銀行(標準コース)でiDeCoをするのであれば、自分のリスク許容度に合う資産配分のバランスファンドを選択するのが良さそうです。

三菱UFJ銀行(ライトコース)

では、同じ三菱UFJ銀行でも、コストが少し安いライトコースはどうでしょうか?こちらは10本に絞った商品ラインナップで、2本が元本確保型、残りの8本はすべてeMAXISシリーズのインデックスファンドとなっています。 注意したいのは、eMAXISシリーズは、業界最安コストを目指すeMAXIS Slimシリーズとは異なり、現在低コスト化が進むインデックスファンド業界においてはそこまでコストが安いとは言えません。残念ながら、事務手数料も標準コースより安いものの最安手数料ではないので、トータルで高コストになってしまうでしょう。

三菱UFJ銀行のiDeCoについて詳しくはこちら

【見出し3】三井住友銀行(標準コース)

三井住友銀行(標準コース)の商品ラインナップは、元本確保型の定期預金が2本と、投資信託27本(ほとんどが三井住友DSアセットマネジメントの商品)となっています。前章でも少し触れましたが、本コースには直近で以下の4ファンドが追加されています。

- SMBC・DCインデックスファンド(日経225)

- SMBC・DCインデックスファンド(S&P500)

- SMBC・DCインデックスファンド(MSCIコクサイ)

- ピクテ・ゴールド(為替ヘッジあり)

これにより、国内株式および先進国株式の資産クラスにおける低コスト化とコモディティ資産クラスを追加したことによるラインナップの充実を図っています。

全体としては、大手都市銀行の中では最も取扱い資産クラスが幅広い点は評価できるものの、コスト面は前述の国内株式および先進国株式の資産クラス以外は特別安くもなく高くもなく普通、またアクティブファンドについては、「過去の運用実績が好調なアクティブ型」を選定しているとのことですが、HP等の開示情報からは具体的な選定基準が分かるような説明は見つかりませんでした。

三井住友銀行(みらいプロジェクトコース)

以前のコラムでも少し触れたのですが、三井住友銀行のみらいプロジェクトコースは、「iDeCo×社会貢献」というテーマで商品を選定し、利用者数に応じた寄付を行うなどの取り組みをするコースで、事務手数料も最安の月額171円(積立を行う場合)に設定されています。ただ、これまでの商品ラインナップは、アクティブ・パッシブともESGやビッグデータ、AIと言った旬なテーマ型ファンドで占められており、全体に信託報酬も高くなっていたので、あまりお勧めできるものではありませんでした。しかし、標準コース同様、「SMBC・DCインデックスファンド」シリーズの3ファンドを含む6ファンドがラインナップに追加されたことで、対面の大手都市銀行では唯一、条件なしに(事務手数料・信託報酬とも)最安手数料でインデックス運用ができるようになりました。本コースでiDeCoをするのであれば、「SMBC・DCインデックスファンド」シリーズの3本のいずれか(又はその組み合わせ)で運用するのがおすすめです。

三井住友銀行のiDeCoについて詳しくはこちら

ゆうちょ銀行

ゆうちょ銀行の商品ラインナップ全31本のうち、元本確保型の8本を除く23本が投資信託のラインナップとなっています。【図1】からも分かるように、インデックスファンドのコストは全体にやや高めの設定です。また、複合資産型が23本中13本と多いのが特徴です。その中でも、パッシブの複合資産型ファンドに関しては、手数料が低く抑えられているものが多くなっています(アクティブの複合資産型には信託報酬が2.2%の「ダ・ヴィンチ」等が含まれるので要注意)。ただし、ゆうちょ銀行のラインナップには残高が極端に少ないファンドも含まれているので、商品選択の際はコストだけでなく純資産残高もよく確認しましょう。

ゆうちょ銀行のiDeCoについて詳しくはこちら

イオン銀行

銀行としては珍しく、無条件で最安の事務手数料を提供するイオン銀行は、商品ラインナップでも健闘しています。【図1】でも分かるように、インデックスファンドでは、新興国の資産を除いてはほぼ最安水準のコストの商品をラインナップしており、アクティブファンドについても、純資産残高や運用実績のあるファンドを卒なく選定している印象です。ただし、「イオン・バランス戦略ファンド(みらいパレット)」については純資産残高、運用実績ともまだ少ないのですが、同ファンドは、2020年6月より「指定運用方法商品」※となっています。つまり、掛金の投資配分の指定を忘れると自動的に同ファンドで運用されてしまいますので、注意しましょう。

※「指定運用方法商品」とは、加入者が一定期間以上掛金の投資配分を指定しない場合に掛金の配分先となる商品、いわゆる初期設定の商品のこと。

イオン銀行のiDeCoについて詳しくはこちら

ソニー銀行

ソニー銀行は、元本確保型商品を扱わない点にもこだわりを感じますが、そのラインナップも【図1】を見ても分かる通り、低コストと分散を両立させたものとなっています。みずほ銀行が運営管理機関となっているため、たわらノーロードシリーズを中心に低コストのインデックスファンドを揃え、ネット証券並みの低コストを実現しています。資産分散についても金やハイイールド債(アクティブ)などもラインナップに加えて幅広く取り扱い、複合資産型商品は2シリーズに絞ったスッキリとしたラインナップとなっています。

(残高が50万円未満の場合)月額1万円以上の掛金とすることで事務手数料を安くできれば、銀行の中では良い選択肢となりそうです。

ソニー銀行のiDeCoについて詳しくはこちら

まとめ

今回は大手都市銀行、ネット銀行の商品ラインナップを見てきましたが、いかがでしたか?同じ大手都市銀行でも商品ラインナップにはかなり違いがあることがお分かりいただけたのではないでしょうか?

コストなどトータルで考えるとネット証券やネット銀行がおすすめなのですが、身近な金融機関である大手都市銀行でiDeCoを始めてみたいと思う方もまだまだ多いと思います。iDeCoの運用管理機関選びのご参考になれば幸いです。

iDeCoのご注意事項

投資信託は、主に国内外の株式や債券等を投資対象としています。投資信託の基準価額は、組み入れた株式や債券等の値動き、為替相場の変動等により上下しますので、これにより投資元本を割り込むおそれがあります。

投資信託は、個別の投資信託毎にご負担いただく手数料等の費用やリスクの内容や性質が異なります。ファンド・オブ・ファンズの場合は、他のファンドを投資対象としており、投資対象ファンドにおける所定の信託報酬を含めてお客様が実質的に負担する信託報酬を算出しております(投資対象ファンドの変更等により、変動することがあります)。

ご投資にあたっては、商品概要や目論見書(目論見書補完書面)をよくお読みください。

確定拠出年金運営管理機関であるSBI 証券は、お客さま(加入者等)に対して特定の商品への投資について指図を行うこと、または指図を行わないことを勧めるものではありません。

掲載されている各コンテンツは、情報の提供を目的としており、投資その他の行動を勧誘する目的で作成したものではありません。

投資対象、投資機会の選択などの投資に係る最終決定は、お客さまご自身の判断でなさるようにお願いいたします。