前回、つみたてNISAの金融機関選びのポイントについて、商品数の違い、株式インデックスファンドのチェックポイントについてお伝えしましたが、今回は、品揃えに各社の違いが出やすいバランス型ファンドのチェックポイントおよび注意点についてお伝えしていきます。

【第1回】今年こそ始めたい!iDeCoとつみたてNISA

【第2回】iDeCoやつみたてNISA、今から始めて大丈夫?~積立投資と相場の関係~

【第3回】iDeCoとつみたてNISA、金融機関選びのポイント【つみたてNISA編】

の続きです。

つみたてNISAでは債券ファンドの取扱いがない

金融庁は、つみたてNISA制度の趣旨として、現預金を投資へ移行させることで、国内株式市場への資金流入を促すことも目指しており、つみたてNISAの対象商品の要件には、コストや分配に関する基準に加えて「投資対象資産に株式が含まれること」も定められています。そのため、つみたてNISA対象商品には債券のみのファンドは含まれません。つまり、債券を入れた運用をしたい場合はバランスファンドを選択することになります。

20年積立で運用するなら株式のみでコストの安いインデックスファンドを組み合わせればよい、という考え方もあるでしょうが、そこはリスク許容度は人それぞれですし、運用期間があまり取れない方もいるでしょう。では、バランス型ファンドを選ぶ際は何に注意すればよいでしょうか。

バランスファンドのチェックポイント

資産均等型

まず、商品ラインナップにバランス型が1本~数本しかない場合で、○資産均等型のみというパターンが少なくありません。この場合の注意点としては、資産の分散先が増えるほどリスク資産の組み入れが増え、リスクが高くなる傾向があることです。以下の図をご覧ください。

【図1】資産均等型ファンドの基本投資割合例(出所:三菱UFJ国際投信「つみたて4資産均等バランス」、野村アセットマネジメント「野村6資産均等バランス」、三菱UFJ国際投信「eMAXISバランス(8資産均等型)」の各目論見書より抜粋)

こちらは、典型的な資産均等型ファンドの基本投資割合の例です。上図左の円グラフのような4資産均等配分はよく見られる配分で、半分が債券であり、投資先も「国内」および「先進国」と、比較的安定感のある配分と言えます。これが6資産均等となると、国内外のREITが追加されます。REITはミドルリスク・ミドルリターン商品と説明されることもありますが、近年の値動き(リスク)は株式とあまり変わりません。株や債券と異なる動きをすることによって、変動を抑える効果はもちろんありますが、リーマンショックやコロナショック等大きな下落の際には同時に下げることもありますので、ある程度リスクが取れる方向けの配分と言えます。さらに、8資産分散では、「新興国債券」と「新興国株式」が追加されました。新興国への投資は株式・債券ともにハイリスク・ハイリターン投資となりますので、6資産分散よりもさらにリスクは高くなります。

このように、〇資産均等型は、資産配分先が増えるほど、リスクが高くなる傾向があります。また、4資産分散型でさえ、半分は株式ですから、もっと安定的な、債券7割程度のファンドと比べればリスクはそれなりに高くなりますので、特に「安定重視」志向の方や運用期間が長く取れない方は要注意です。

運用方針で選べるパターン

次に同じシリーズのバランスファンドを、運用方針や許容リスクに合わせて何パターンかラインナップしているケースです。

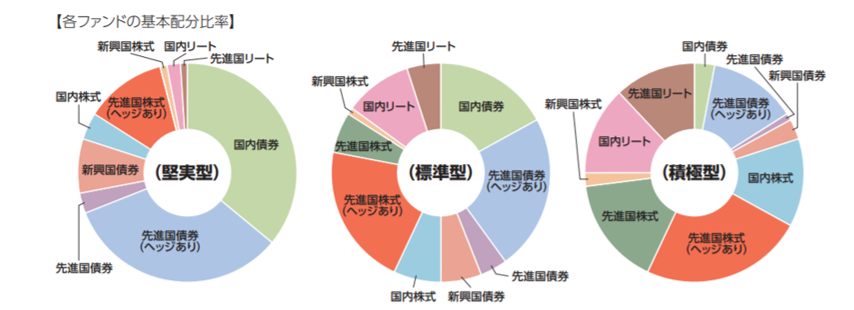

■3パターンから選べる例:アセットマネジメントOne「たわらノーロードバランス」

【図2】たわらノーロードバランスシリーズ各ファンドの基本配分比率(出所:目論見書より抜粋)

上記は、「たわらノーロードバランス」シリーズの各ファンドの基本配分比率です。堅実型→標準型→積極型と徐々にリスクが高くなっていきます。堅実型は、7割が債券で、先進国債券と先進国株式については為替ヘッジあり・なしに分けており、細かい分類がなされています。リスクが上がるにつれて、債券やヘッジあり資産が減り、株式やリート、ヘッジ無しの資産が増えていきます。投資先は全てインデックス(パッシブ)ファンドで、上記基本配分から一定以上乖離した場合にはリバランスを行うという運用方針のインデックス型ファンドです。信託報酬も0.24%と非常に低コストなため上記3タイプの中で自分にフィットするものがあれば、良い選択肢となりそうです。配分の特徴としてはREITのウェートがやや多い点が挙げられます。特に、市場規模を考えると、国内REITの比率が高く、REITに強気のファンドという印象です。

このように、同じバランスファンドカテゴリの商品でも、商品ごとの特徴がありますので、中身をしっかりと見ていくことが大切です。

■5パターンから選べる例:三菱UFJ国際投信「eMAXIS最適化バランス」

次に、もっと細かく5つのパターンから選べるファンドの例を見てみましょう。

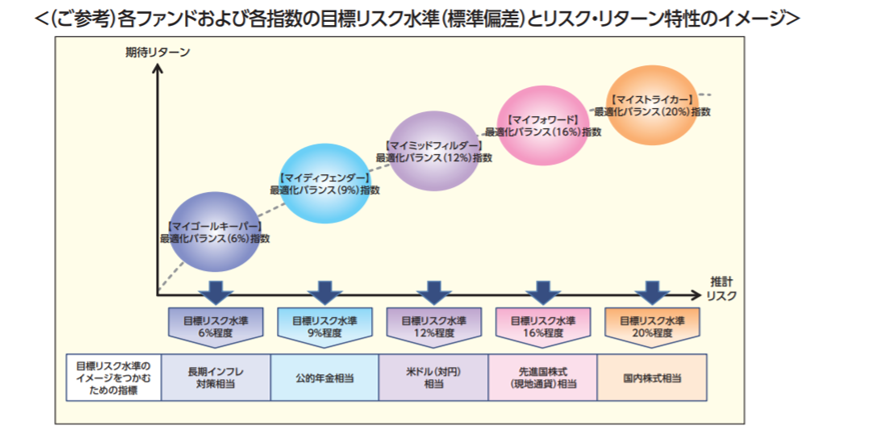

【図3】5パターンから選べる例(eMAXIS最適化バランス目論見書より抜粋)

「eMAXIS最適化バランス」シリーズは、サッカーのポジションになぞらえて資産を「守る」から「攻める」まで、5つの資産配分から選べるようになっており、マイゴールキーパー→マイディフェンダー→マイミッドフィールダー→マイフォワード→マイストライカーの順にリスクが高くなっていきます。分類が5段階と細かいため、とれるリスク・リターンの範囲が広くなっています。例えば、先ほどの「たわらノーロードバランス(堅実型)」とマイゴールキーパーを比べると、後者の方が債券比率77%と(前者の50%より)さらに高く、新興国の資産も組み入れていないため、よりリスクが低い配分となっています。

低リスクの資産配分の商品を選ぶ際に注意したいのが、コスト割れしないかということです。マイゴールキーパーで約半分を占める国内債券の3年リターンは0.52%(国内債券部分で連動を目指すNOMURA-BPI総合指数のリターン)ですが、本ファンドの信託報酬は0.55%となっており、国内債券部分だけを見るとコスト割れしてしまっています。このように、現在のような超低金利下では、国内債券のリターンはかなり低くなりますので、国内債の比率が高めに固定されているファンドを選ぶ場合には、コストに十分注意を払う必要があります。

次に、最も高リスクの「たわらノーロードバランス(積極型)」とマイストライカーを比べてみると、前者は株式55%、リート25%、債券20%であるのに対し、後者は株式だけで91%を占めており(残りは、リート5%、債券4%)より高リスクの配分となっています。

「eMAXIS最適化バランス」シリーズの特徴としては、国内株の比率が高いことが挙げられます。これは、その他のバランス型ファンドにもよく見られる傾向で、ホームバイアスと呼ばれます(ホームバイアスについては本コラムでも以前触れております【ご参考】「分散投資の方法②資産配分(アセットアロケーション)」)。現在の日本株式市場の市場規模は世界全体の7~8%です。にもかかわらず、本シリーズ5タイプのいずれを見ても、先進国株式と国内株式の比率は同程度となっています。さらに言うと、新興国株式市場も世界全体の10数%ですが、マイストライカーでは、先進国株式とほぼ同じ比率となっています。新興国については成長期待もあるのかもしれませんが、日本株については成長期待とは関わりなく、高い組み入れ比率となっていることを知っておく必要があります。

なお、目論見書によると、このファンドの資産配分は、原則年に1回の見直しがあるようですので、市場動向に合わせて資産配分は変わる可能性があるようです。シリーズ各ファンドの目標リスク水準およびリスク・リターン特性のイメージについても、以下のような図が目論見書に掲載されています。

【図4】eMAXIS最適化バランス各ファンドの目標リスク水準とリスク・リターン特性のイメージ(出所:ファンド目論見書より抜粋)

各資産配分について、目標リスク水準が示されていますが、リスク水準とは、どの程度変動するかの目安であり、目標「リターン」ではないので、間違えないようにしましょう。リスクの考え方については、こちら→「分散投資の方法⑥リスクとリターンの関係」

例として、2つのシリーズを取り上げましたが、他にもたくさんのバランス型ファンドのシリーズがあります。それぞれに特徴がありますので、自分の運用方針やリスク許容度に合った商品を取り扱っている金融機関を選びたいものです。ファンドの選び方については、セミナーを開催しておりますので、ぜひご活用ください。

まとめ

今回は、つみたてNISAのバランス型ファンドの選び方について見てきましたが、いかがでしたか?バランス型ファンドの主な注意点としては、

- 資産均等型は、高リスクになりやすいので注意

- リスクで選べるシリーズものはそれぞれの特徴を見極める

- 債券が多いファンドはコストに特に要注意

といったことがありますが、つみたてNISAの商品は、各社多少の違いはあれど、(この後お伝えするiDeCoと比べると)総じて良心的なラインナップであると感じました。金融庁が要件を決めていることもありますが、各金融機関が投資の入り口として位置付けているのかもしれません。

次回は、つみたてNISA以外の取引も含めた金融機関ごとのメリット・デメリットを見ていきたいと思います。

【ご注意事項】

投資信託は、主に国内外の株式や債券等を投資対象としています。投資信託の基準価額は、組み入れた株式や債券等の値動き、為替相場の変動等により上下しますので、これにより投資元本を割り込むおそれがあります。

投資信託は、個別の投資信託毎にご負担いただく手数料等の費用やリスクの内容や性質が異なります。ファンド・オブ・ファンズの場合は、他のファンドを投資対象としており、投資対象ファンドにおける所定の信託報酬を含めてお客様が実質的に負担する信託報酬を算出しております(投資対象ファンドの変更等により、変動することがあります)。

ご投資にあたっては、商品概要や目論見書をよくお読みください。

金融商品仲介業者であるBIG TREE株式会社の商号等、および所属金融商品取引業者である株式会社SBI証券の概要等はこちら

| つみたてNISA のご注意事項

つみたてNISA の口座開設は、金融機関を変更した場合を除き、1 人につき1 口座に限られ、複数の金融機関にはお申し込みいただけません。金融機関の変更により、複数の金融機関でつみたてNISA の口座を開設されたことになる場合でも、各年において1 つの口座でしかお取引いただけません。 |