前回コラム「分散投資の方法①相関関係を知ろう」で、各資産の相関関係について見てきました。

今回は、いよいよ具体的な資産配分(アセットアロケーション)について考えていきたいと思います。

資産配分の基本

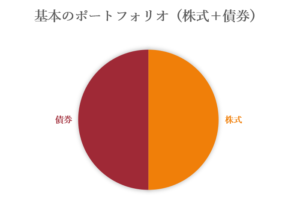

株式+債券

資産配分の基本となる構成は、株式と債券の組み合わせです。株式と債券をどのような割合で組み合わせるかによって、リスクとリターンを調整できます。具体的には、債券が多いほど値動きが小さくなり、ローリスクローリターンの「安定運用」、株式が多いほど値動きは大きくハイリスクハイリターンの「積極運用」に近づくと言えます。

リスク: 株式 > 債券

地域分散

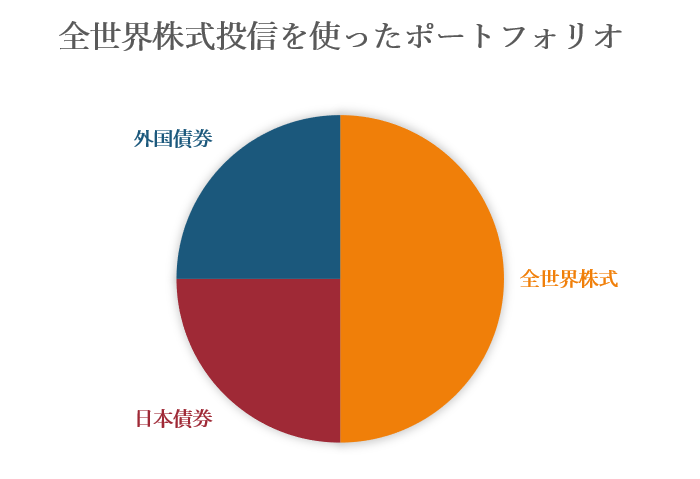

次に、基本のポートフォリオに地域分散の要素を加えていきます。具体的には、海外の資産を組み入れるということになりますが、少子高齢化で人口も減少している日本に対し、世界人口は増え続け、世界の株式市場も成長を続けています。資産を成長させるには、グローバルに投資することは必須と言えるでしょう。

海外資産は為替リスクがありますので、資産そのものの値動きに加え、為替の変動が加わるので、その分国内資産よりリスクは高くなります。

リスク: 海外資産 > 国内資産

【参考】ホームバイアスに配慮した分散投資

地域分散を考えるとき注意すべき点として、「ホームバイアス」という考え方があります。「ホームバイアス」とは投資家が自国の資産に偏った投資をしてしまうことです。実は、世界の株式時価総額のうち、日本株の占める割合はわずか8%程度に過ぎません。それなのに、上記グラフのように25%を日本株に投資してしまうというのは「ホームバイアス」がかかった状態と言えるでしょう。これを回避するために、「日本株」「外国株」とカテゴリを分けるのではなく、全世界を投資対象とした投資信託を利用するという方法もあります。

全世界を投資対象とする投資信託は全世界の株式時価総額に占める各国株式市場の割合等を元に、世界各国の株式に投資を行っており、日本株は8%前後の組み入れ、新興国株は10%前後の組み入れ、残りを先進国株式に投資しているという構成となっているものが多いようです。ちなみに、国別構成比率の約50%はアメリカとなっています。米国市場の大きさがよく分かります。

全世界を投資対象とする投資信託を利用すると以下のようなポートフォリオになります。

全世界株式投信を利用した投資のデメリット

全世界株式投信は、一つの投信で全世界に投資できるのが魅力ですが、デメリットもあります。一つは、自分の投資スタイルに合わせた微調整が難しいことです。たとえば、新興国の成長に期待しているので、配分を多めにしたいと思っても、全世界株式投信の配分は時価総額に応じて決まっていますので変更できません。その場合は、別途、新興国に投資するファンドなどを組み入れていくことになります。

また、もう一つのデメリットとしては、日本株式、先進国株式、新興国株式それぞれのファンドに投資するよりもコストが高くなりやすいことです。日本株8%、新興国株10%、残りを先進国株式(日本除く)という割合で投資するのであれば、それぞれのファンドに投資した方がコストは安く済みます。ただし、ファンドの本数が増える分投資家の手間も増えますので、多少のコストがかかっても1本で楽に投資するスタイルと、手間がかかってもコストをかけずに投資するスタイル、どちらが自分に合っているか見極めて投資する必要があるでしょう。

ファンドの種類については、別コラムで取り上げます。

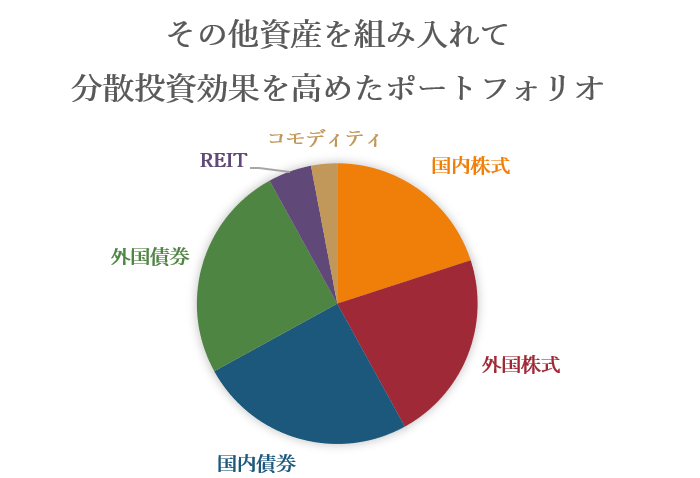

その他の資産の組み入れ

前回のコラムで、各資産の相関関係を見てきましたが、株式、債券といった伝統的な資産以外のREIT(不動産)、コモディティ(金、原油などの現物資産)等の資産(※伝統的な資産に対して、オルタナティブ=代替資産と総称されます)を組み入れることでより高い分散投資効果が得られます。ただし、これら資産は値動きが大きく、相対的にリスクは高いので、割合は少なめにスパイス的に組み入れるのが良いでしょう。それでも、それらの資産について理解ができなかったり、不安に思う場合は組み入れるべきではありません。

リスク: オルタナティブ資産 > 伝統的な資産(株式や債券)

取れるリスクを考える

ここまで、基本的なポートフォリオとそれぞれの資産の大まかなリスクについて見てきました。

では、どのようなポートフォリオが自分に合っているのか、つまり、自分がどれくらいのリスクを取れるのかの考え方について、簡単に見ていきましょう。

年齢で考える

「100-年齢=株式比率」という公式に当てはめて考えるという方法があります。これは、年齢が若く、投資期間が長く取れるケースでは、株式の比率を高めた方がより高いリターンが見込めるからです。例えば、30歳から投資を始める方であれば「100-30=70」で[株式70:債券30]のポートフォリオが良い、という考え方です。この公式通りにする必要はないですが、年齢が若い=投資期間が長いほど、ハイリスクハイリターンの運用が可能と言えます。

許容リスクで考える

どんなに若く、長い投資期間を取れたとしても、大きな値動きに耐えられないという投資家もいるでしょう。許容できるリスクというのは人それぞれですが、性格・投資経験によるところが大きいものです。性格を変えるのは難しいですが、投資経験が増えるにつれて許容リスクの幅も広がってくる可能性はあります。許容リスクが大きくなるほど、投資の選択肢も増えると言えますが、まずは、現在の自分が何%の下落までなら耐えられるかというところからポートフォリオを組んでいくのも良いでしょう。

保有資産で考える

100万円の資産を持っている人が、100万円投資する場合と、1億円の資産を持っている人が100万円を投資する場合では、当然取れるリスクが変わってきます。このように、投資する金額が自分の保有資産のうちどのくらいの割合なのかも重要な要素です。ただし、なくなっても惜しくない額でハイリスクハイリターンの投資をする、というのは、「資産形成」とは言えないかもしれません。全体の資産に与えるインパクトが少ないからです。やはり長期的に資産を形成していくことを考えるのであれば、投資について、自分について、しっかり考えた上で、それなりの額を投資していくことが必要でしょう。

まとめ

今回のコラムでは、ごく基本的な資産配分の考え方についてお伝えしました。基本を押さえて、自分に合ったポートフォリオを作りましょう。

インターネット上に、無料の資産配分ツールを提供しているサイトもありますので、シミュレーションしてみるのも良いでしょう。

.png)