IFA(Independent Financial Advisor)に相談してみたいけど、コストが気になる、という方も多いのではないでしょうか。IFA法人である弊社に寄せられる質問でもコストに関するものが多くなっております。そこで、今回はIFAのコストについて具体的に分かりやすく解説していきたいと思います。ぜひIFA選びのご参考にしていただければと思います。

IFAの手数料の仕組み

まず、IFAの手数料徴収の仕組みを確認しましょう。IFA(金融商品仲介業者)を利用する場合、ネット証券等で通常のインターネット口座とは異なる「IFAコース」という口座を開設します。すでにインターネットで口座を開設している場合は、コース変更を行い、IFAコースで口座を開設します。IFAコースでの取引にはIFAコース専用の手数料が適用されるようになっています。これにより、通常の口座とは異なる手数料を支払い、IFAのアドバイスを受けることができます。IFAのコストイメージとしては、インターネット口座よりは高いものの、銀行窓口や対面の証券会社とは同水準であるとお考え下さい。

なお、弊社でIFAをご利用いただく場合、SBI証券の「IFAコース(プランA)」にて口座開設をしていただきます。料金体系はこちらに掲載されています。

※SBI証券 国内株式売買手数料“ゼロ革命”リリースに伴い、9/30(土)より、インターネットコースのお客さまの国内株式売買手数料が無料(※条件あり)になります。【詳しくはこちら】

このリンクの表だけを見ても良く分からない方が多いと思いますので、具体的に見ていきましょう。

IFA利用にかかるコスト

IFA利用にかかるコストとしては以下のようなものがあります。

<必ずかかる基本的なコスト>

- 投資商品の売買にかかる仲介手数料(直接費用)(業者側の区分では「コミッション」と呼ばれます)

- 預かり資産残高に応じた報酬(間接費用)(同じく「フィー」と呼ばれます)

<追加的コスト>

- 相談料―FPがIFA法人も兼ねているようなケースで発生することが多い。都度支払う場合もあれば、月額で契約する場合もある。無料のIFA法人が多い。(直接費用)

- ファンドラップ運用報酬等のコンサルティングフィー

それぞれの料金を具体的に見てみましょう。

必ずかかる基本的なコスト

IFA利用にかかる基本的なコストを購入する商品別に見てみましょう。

IFAが取り扱う主な商品

IFA法人で取り扱っている商品には主に以下のようなものがあります。

- 株式(国内・外国)

- 債券(国内・外国)

- 投資信託

- ファンドラップ、ロボアド等(→こちらは残高連動=フィーベースの手数料となります)

その他、保険商品を取り扱っているケースもありますが今回は割愛します。以下、それぞれの手数料について、一つずつ説明していきます。

株式購入(売却)の手数料

まず、株式の場合は、上記リンクの料金表から計算していただければ分かりますが、計算例を一つ挙げておきます。

【具体例】◎5000円の株式を100株購入する場合

株価5,000円の株式を100株購入する場合の手数料を計算してみると以下のようになります。

インターネットコースであれば、50万円の株式の売買手数料は、250円(税込275円)ですから、インターネットの手数料に慣れている方には高く感じるかもしれませんが、インターネット手数料との差額がIFAのアドバイスに対する対価となります。売却時にも同様の手数料が課されます。株式の場合、保有期間中にかかるコストはありません。

債券の手数料

債券は提示される取引価格に手数料が含まれておりますので、別途かかる手数料はありません。また、株式同様、保有期間中にかかる信託報酬のようなコストもありません。

投資信託の手数料

次に多くのお客様が取引されるであろう投資信託ですが、投資信託の手数料には主に2種類あります。

①購入時手数料:購入時に一度だけ支払う手数料。買付手数料、販売手数料など呼び方は様々。IFAコースだと割高になるケースが多い。

②信託報酬:保有期間中ずっとかかり続ける手数料。インターネットコースでもIFAコースでも手数料は同じ。

いかがでしょうか?信託報酬は「見えないコスト」と言われることもあり、お客様が直接支払うものではなく、日々投資信託の価格(基準価額)を算出する際に日割りで引かれていくコストです。実はこのコストはどこで購入しても同じなのです。IFAコースだとありとあらゆる手数料が高いと思われる方もいるかもしれませんが、そうではありません。ましてや「見えないコスト」をこっそり高く取っているのではないかと邪推される方もいるかもしれませんが、むしろその逆で、「見えるコスト」である購入時手数料の方が高くなっているという設計です。

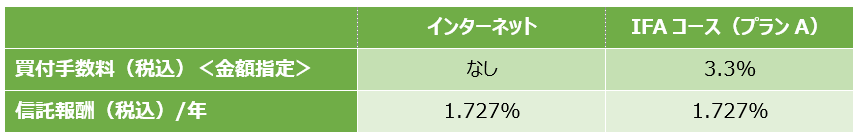

【具体例】AB米国成長株投信D毎月H無予想分配金提示型を100万円分購入する場合

IFAコースで、純資産残高1位(2021年8月10日現在)のアライアンスバーンスタイン米国成長株投信D毎月H無予想分配金提示型を100万円分金額指定で購入する場合のコストを見てみましょう。

まず、SBI証券を例に、インターネットコースとIFAコースのコストを比較してみましょう。

【図1】投資信託の手数料の例(出所:SBI証券の手数料設定を基にBIG TREEにて作成)

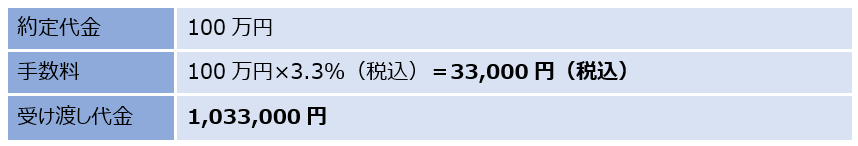

IFAコース(プランA)の場合の手数料を計算すると以下の通りとなります。

インターネットコースでは買付手数料は無料なので、IFAコースだと33,000円多く支払うことになります。また、購入後は、保有期間中ずっと信託報酬がかかります。信託報酬の額はインターネットコースでもIFAコースでも変わりません。コストのイメージを図で表すと以下のようになります。

【図2】投資信託購入・保有にかかるコストイメージ(出所:BIG TREEにて作成)

上の図を見ると、IFAのコストが高いのは「初期コスト」についてだと言えます。ですから、長期で保有するほど初期コストの負担は減っていき、これを按分すれば1年あたりのコストは安くなっていくというわけです。

投資信託の回転売買について

逆に短期で別の投資信託に次々と乗り換えていけば、(購入時)手数料ばかり取られ、コストは高いままとなります。いわゆる投資信託の回転売買です。こうした回転売買による(購入時)手数料稼ぎのような行為が問題となり、金融庁でも厳しく取り締まっています。合わせて、顧客の側でもIFAの誠実性を見極める必要があるでしょう。ただ、IFAの中にはこうした証券業界の営業スタイルに嫌気がさしてIFAとなったケースも多いので、コミッション収入を収入の柱としているIFAでも、誠実に顧客に寄り添ってくれる担当者を探すことは決して難しいことではないと思います。

信託報酬の配分

少し専門的になりますが、信託報酬がすべてIFAの収入になるわけではありません。信託報酬は、委託会社(運用会社)・販売会社・受託会社(信託銀行など)の三者に配分されます。配分比率等は目論見書に記載されています。以下の【図3】は、例に挙げた「AB米国成長株投信D毎月H無予想分配金提示型」の目論見書の信託報酬について記載された部分からの抜粋です。

.png)

【図3】信託報酬の配分の例(出所:「アライアンスバーンスタイン米国成長株投信D毎月H無予想分配金提示型」目論見書を基にBIG TREEにて作成)

赤枠の「販売会社」がIFA法人の属する部分です。ただし、実際の売買はネット証券等を介して行われており、IFA法人はアドバイスを行っているという仕組みになっておりますので、この0.75%(税抜)は、金融商品取引業者と呼ばれるネット証券(弊社であればSBI証券)の収入となり、そのうちの一定割合(ネット証券とIFA法人の契約により異なる)がIFA法人に支払われるということになります。少し複雑ですが、投資信託はこのような手数料体系となっています。

追加的コスト

次に、上記基本コスト以外で追加的にかかってくるコストにはどのようなものがあるのか見ていきましょう。

相談料

※弊社では相談料はいただいておりません。

金融商品仲介業者であるIFAの収入は、商品売買にかかる手数料(コミッション)と商品の保有期間にかかる信託報酬等のコスト等(フィー)をベースとしていますので、「相談料」は追加的なコストということになり、かからないケースがほとんどです。ライフプランや保険・住宅ローンのアドバイスなどを提供している、FP的側面が強いIFA法人などで、相談料を有料としていることが多いようです。その場合は相談料の額が明示されていることが多く、相談料が分かりづらいというケースは少ないでしょう。

また、相談料を有料にすることで、相談料を収入の柱とし、コミッション収入に頼らない経営を目指すIFA法人もあるかと思います。すなわち、コミッションベースですと、手数料収入が増えるため、より高い手数料の商品を勧めるインセンティブが働き、顧客との利益相反が生じる恐れがある一方、相談料が収入の柱となっていれば、IFAも顧客にとってメリットのある低コストの商品を勧めやすいという考え方です。ただし、IFAである以上、相談料を取る代わりにコミッションを取らないというオプションはないため、手数料の高い商品を勧めるインセンティブが絶対に働かないとは言い切れません。相談料を取った上に高い手数料の商品を勧める可能性もないとは言い切れないですから、提案される商品の手数料をきちんと確認することが大切です。

ファンドラップ運用報酬等のフィー

※弊社ではファンドラップは取り扱っておりません。

さて、次は、近年残高が伸びてきているファンドラップについてです。ファンドラップは、簡単に言えば、「投資をお任せするサービス」です。対面証券や銀行等での取り扱いが増え、60代~80代を中心に老後資金や退職金の運用目的で人気があるようです。元々はまとまった資産のある富裕層向けのサービスでしたが、最近では最低投資金額が下がってきており、利用者も増えてきています。IFA法人について言うと、提携金融機関のサービスではなく、独自にファンドラップを開発する動きも出てきています。こうしたIFA法人においては、「コミッションベース」の手数料に対し、「フィーベース」での手数料体系の確立という理念を掲げてファンドラップの残高拡大に努めています。すなわち、売買ごとに手数料(コミッション)を取るのではなく、預かり資産残高に連動した手数料(フィー)を取ることで、お客様の資産が増えればIFAの収入も増える仕組みとなり、お客様と、いわばWin-Winの関係が築けるという考え方です。非常に理想的な仕組みではあるのですが、コスト構造が見えにくいという指摘も出てきています。

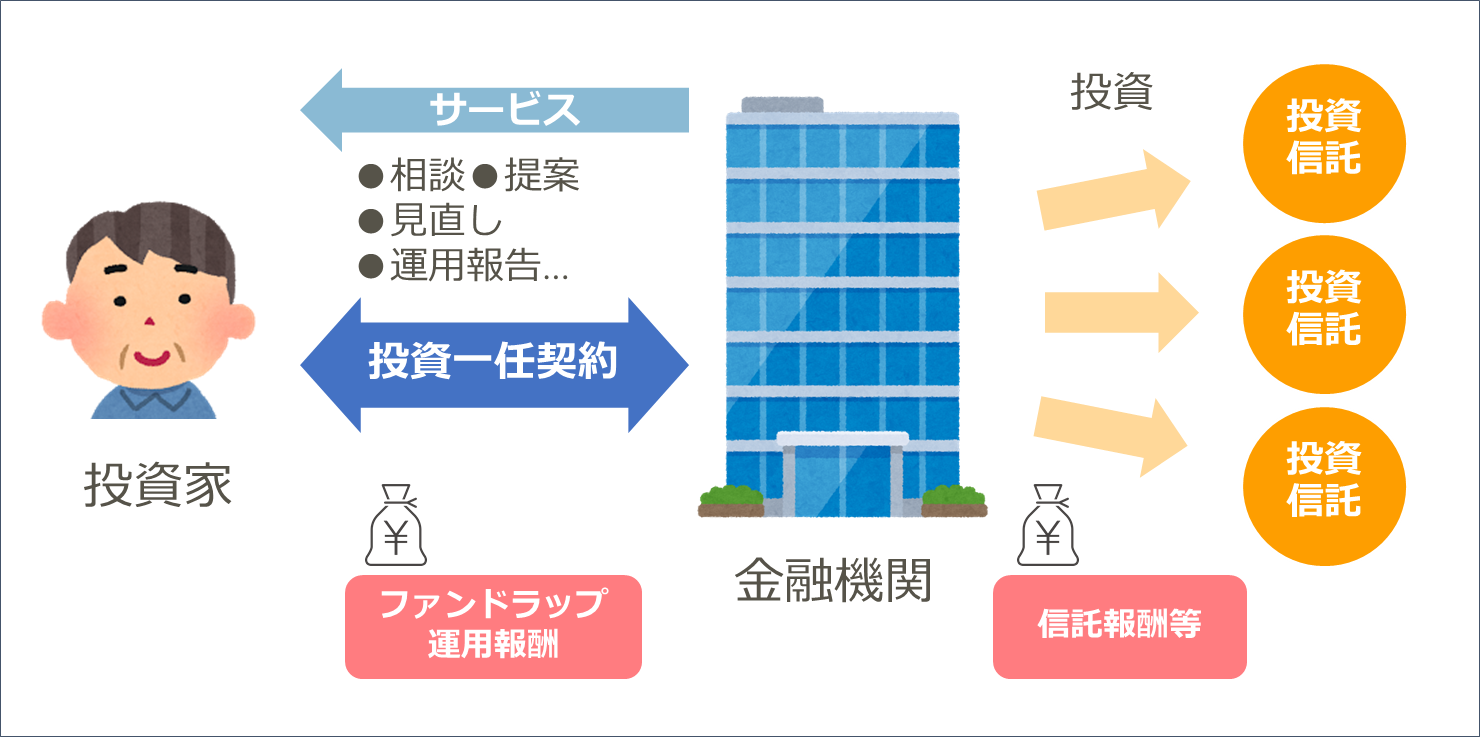

ファンドラップのしくみ

まず、ファンドラップのしくみについて見てみましょう。

【図4】ファンドラップのしくみ(出所:BIG TREEにて作成)

上の図のように、投資家は銀行や証券会社といった金融機関と「投資一任契約」を結び、ラップ口座にある資産の運用を金融機関に任せます。金融機関は、顧客のリスク許容度や投資目的などをヒアリングし、その顧客に合ったポートフォリオを選択(通常リスク度合いによって何パターンかのポートフォリオが用意されています)、定期的に運用状況を報告するなどのサービスを提供します。

ファンドラップのコストは二重構造

ファンドラップのコストについて注意が必要なのは、投資一任契約を結んだ金融機関に支払うファンドラップ運用報酬(または、ファンドラップ・フィー、ファンドラップ手数料等呼び方は各社様々。)と、投資先である投資信託で徴収される信託報酬等のコストが二重にかかる点です。

ファンドラップ運用報酬は、固定の場合、約1~2%程度(預入額や選ぶコースによって異なる)で、成功報酬を併用し、ベースの手数料を抑えているコースなどもあります。投資先の投資信託の信託報酬は、インデックスファンドならかなり低い水準ですが、高いものですと2%に近いものもあると思われます。つまり、その組み合わせ次第で、トータルコストは1~4%程度となります。仮に3%程度の手数料を支払うとなると、安定型の運用でリターン3%程度ですと、コストで消えてしまうことになります。また、この手数料は保有期間中ずっとかかります。仮にファンドラップ運用報酬が1.5%、投資先の信託報酬の平均が1.5%と した場合のイメージは次のようになります。

【図5】ファンドラップのコストイメージ(出所:BIG TREEにて作成)

もちろん、コストの安いインデックスファンド中心に投資を行うファンドラップもあるかと思いますので、その場合は信託報酬がもっと安くなるケースもあります。ただ、HP等で投資先の情報まで細かく開示している金融機関は少ないので、実際に面談等で確認するしかありません。その際に、直接的な費用(ファンドラップ運用報酬等)だけでなく、どのようなファンドを組み入れているのか、その信託報酬はどれくらいで、トータルのコストは年間どの程度になるのかまで確認する必要があります。またそういった数字を積極的に開示してくれるIFA(法人)であれば好ましいでしょう。

まとめ

IFAのコストについて見てきましたが、いかがでしたか?ひとくちに「IFAのコストが高い」と言っても、どの部分が高く、どの部分がそうではないのか、比較する場合にはどこに注目すればよいのか、などをご理解いただけましたでしょうか。手数料率の一覧だけではよく分からない、と思われていた方のご参考になれば幸いです。

すべてのコストが安いインターネット取引と比べれば、IFAの利用にはコストがかかることは間違いありません。利用を検討しているIFAやIFA法人が「コストに見合ったサービスを提供してくれるか?」という視点でIFA選びをしてみることが大切です。