シリーズで分散投資についてお伝えしてきましたが、長期・つみたて・分散で資産形成にチャレンジしてみたいと思った方におススメの方法として、「iDeCo(イデコ)(個人型確定拠出年金)」と「つみたてNISA(ニーサ)」という二つの制度があります。

どちらの制度にもそれぞれメリット・デメリットがあり、どちらを使うのが良いかは、年齢や資産運用の目的などによって変わってきます。

今回は二つの制度について概要を紹介し、どちらで運用するのがよいか比較していきたいと思います。

アセットロケーションとは

まず、なぜ長期・つみたて・分散投資にiDeCoとつみたてNISAがおススメなのかについて、お話していきます。

みなさんは「アセットロケーション」という言葉をご存知でしょうか?

資産配分を意味する「アセットアロケーション」ではありません。「アセットロケーション」、直訳すると、資産(アセット)の置き場所(ロケーション)、つまり、資産を「どこに置いておくか」「どこで運用するか」ということです(運用する証券会社を選ぶといった類の話でもありません。)。

2人の投資家が、同じ資産配分を、同じタイミングで購入し、同じ期間保有してもリターンが異なるケースがあります。

それは、一人が課税口座で運用し、もう一人は非課税口座で運用した場合です。iDeCoとつみたてNISAはいずれも非課税口座ですから、口座内での運用益は非課税となります。現在金融商品の運用益に係る税率は約20%。つまり、投資で増えた分の約2割を税金として引かれてしまうのです。100万円が150万円に増えたとすると、利益50万円の約20%、約10万円が税金として引かれてしまいます。消費税10%の比ではありません。逆に言えば、非課税口座を利用するだけでリターンを約20%ほど増やせるようなものですから、これを使わない手はありません。期間が長くなり、運用益が大きくなってくるほどに課税のインパクトは大きくなりますから、長期での資産形成を考えている方はまずこの二つの非課税口座を上手に利用していこう、ということなのです。

つみたてNISAとiDeCoの違い

つみたてNISAとiDeCo、なんだか似ていて、違いがよく分からないという方も多いかと思います。

どちらも非課税メリットがあり、長期・つみたて・分散投資に向いている制度という点で確かに似ているのですが、そもそもiDeCoは年金制度であり、自助努力による老後資金の形成を目的とした制度であるのに対し、つみたてNISAは「少額からの長期・つみたて・分散投資を支援するための制度」というだけで、目的は決まっていません。管轄省庁も、iDeCoは厚生労働省、つみたてNISAは金融庁、と異なります。どちらも、この低金利下で、預貯金では資産を増やすのが難しいという環境を背景に導入されたものです。

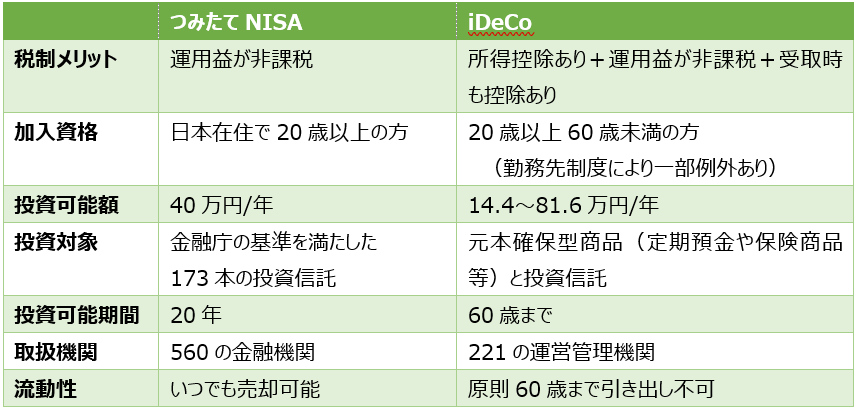

それを踏まえて、まずは、つみたてNISAとiDeCoの違いを一覧で見てみましょう。

【図1】つみたてNISAとiDeCoの比較一覧

この中でも、大きな違いは、以下の三つでしょう。

- 税制メリットの違い(iDeCoの方がメリットが大きい)

- 投資可能期間(iDeCoは若い人ほど長く、つみたてNISAは一律20年)

- 流動性の違い(つみたてNISAの方が流動(=換金)性が高い)

次回は、それぞれの違いについて一つずつ見ていきたいと思います。

つづきはこちら

iDeCoとつみたてNISAを比較!メリットとデメリットは?(2)

iDeCoとつみたてNISAを比較!メリットとデメリットは?(3)