近年、低コストのインデックスファンド志向が高まってきています。以前、本コラムでもインデックスファンドを活用した「長期・積立・分散」投資という考え方が若年層を中心に広がってきていることをお伝えしました。

「長期・積立・分散」は金融庁も標榜しているところであり、iDeCo(個人型確定拠出年金)やつみたてNISAといった制度とも非常に親和性があります。

しかし、年齢や資産状況によってはこうした考え方や運用方法がしっくりこない方もいるのではないでしょうか?例えば、すでにある程度の資産を築いてきた方や、年齢的に長期の運用は難しい、という方です。すでにまとまった資金を持っているのに、毎月少額ずつ積み立てを行うことは、残りの資金を運用できず収益機会を逃すことになります。それなら、低コストのインデックスファンドに一括投資すればいいのか?また、短期で運用したい場合もインデックスファンドでいいのか?そんな悩みを抱えている方もいらっしゃるのではないでしょうか?

低コストのインデックスファンドを長期で積み立て投資するという方法は、どちらかというと「資産形成層」に適した運用方法です。今回は退職世代以降の「資産取崩し層」はどのように運用していけばよいのかについて考えていきたいと思います。

資産取崩し層とは

本コラムでは、仕事をしながら収入を得ている現役世代を「資産形成層」と呼ぶのに対し、退職して年金生活に入るなどして資産を取り崩しながら生活する層を「資産取崩し層」と呼ぶことにします。現在、65歳定年制が浸透し、公的年金の受給開始年齢も、原則65歳からとなっていますので、資産取崩し層は、平均的には65歳以降の世代ということになります。

以下の図をご覧ください。

【図1】資産額とライフスタイルのイメージ比較(出所:金融庁「高齢社会における金融サービスのあり方(中間的なとりまとめ)」より)

上記【図1】は金融庁の資料から抜粋した資産額とライフスタイルの変化を表した図です。ライフスタイルが従来モデルと比べて多様化したのはもちろんですが、運用面での大きな違いは、貯蓄→資産形成に、取崩し→運用・取崩しに変わったことです。

超低金利により、現役世代は預貯金ではなく、投資を行うことで資産形成をする必要があるとともに、退職世代は運用しながら取り崩すことで資産寿命を延ばすことが必要になってきているのです。

資産形成層の運用と資産取崩し層の運用

冒頭で述べたとおり、低コストのインデックスファンド運用は資産形成層に向いた運用方法です。若年層がコストに着目し始めたこと、またアクティブファンドに対するインデックスファンドの優位性に気がついたことは、日本人の金融リテラシーが一歩前進したことを表していますが、資産取崩し層が同じ方法でうまく行くかと言うとそうではないでしょう。資産取崩し層が資産形成層と大きく異なるのは以下の3点です。

■運用できる時間が短い=長期投資が難しい

■失敗できない=収入が限られているので、リカバリーが難しい

■すでに資産を持っている=積立でなく一括投資の必要がある

この点を踏まえ、資産取崩し層は、「資産を守りながら運用する」ことが大切になってきます。資産形成層以上に慎重な運用・商品選びが求められるということです。

資産取崩し層に適した商品は?

では、資産形成層のインデックスファンドに対して、資産取崩し層はどういった資産・商品を選べばいいのでしょうか?保有資産や年齢等々の条件により、正解はそれぞれとは思いますが、「安定型のバランス型ファンド」で運用しながら取り崩していく、というのが一つの方法としてあると思います。その際の商品選びについてお話したいと思います。

資産取崩し層の商品選びはリスクに注目!

資産取崩し層の商品選びにおいて、もっとも注目していただきたいのは「リスク」です。商品選びの際に一般的にまず注目してしまうのが、リターン、次に少しリテラシーのある方はコストに注目するかもしれません(もちろんそれらも大切です)。しかし、資産取崩し層にとって極めて重要なのが、リスク=振れ幅です。結果的にリターンが大きく上がっていたとしても、途中で激しく上下に振れている資産は、資産取崩し層にはあまり向かないからです。

リスクとリターンの考え方についてはこちら→「分散投資の方法⑥リスクとリターンの関係」

安定型バランスファンドのリスク分析

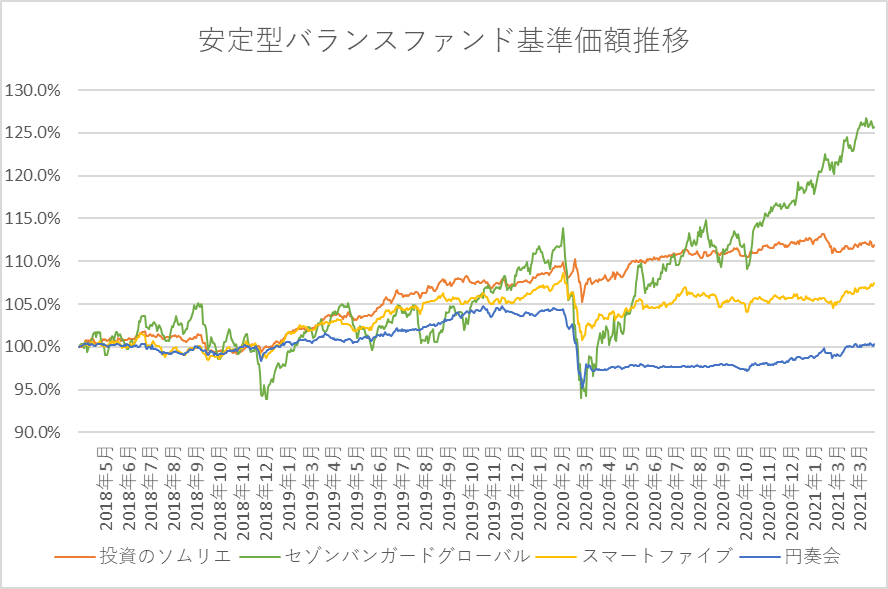

ここで、純資産残高の大きい安定型および安定成長型バランスファンドの直近三年間の基準価額の推移(チャート)を見てみましょう。

【図2】安定型バランスファンド基準価額推移(2018年4月23日~2021年4月22日。2018年4月23日の基準価額からの変動を比較。)(出所:各社公開データよりBIG TREEにて作成)

上記【図2】に示したファンドは、モーニングスターカテゴリ※で安定型および安定成長型に区分されているファンドのうち純資産残高の多いファンドです。

| ※モーニングスターカテゴリの定義は以下の通り バランス型安定:株式、REITの組入率が25%未満 バランス型安定成長:株式、REITの組入率が25%以上50%未満 |

このようなグラフを見た時、リターンの大きさに着目してしまう方も多いと思います。しかし、資産取崩し層にとってより重要なのはリスクの方なので、どのような値動きをしているのか、特に最大下落時にどのくらい下落しているのか?に注目して見てみましょう。

暴落時の値動き

例えば、上記グラフの2020年2月から3月にかけての値動きに注目してみましょう(赤枠で囲んだ箇所です)。

.png)

【図2】再掲

この時期、市場は、全世界的に、いわゆるコロナショックと呼ばれる10年に一度クラスの大きな下落に見舞われました。この時の、各ファンドの直近高値から底打ちまでの下落率を調べてみると、以下の通りでした。

| <計算根拠> 各ファンドの運用開始時点からの分配金込み基準価額をベースに、暴落直前の高値から底打ちするまでの下落率を計算。分配金込み基準価額は、基準価額に税引き前分配金を加算したもの。 円奏会:13,864円(2020/2/7)→12,617円(2020/3/19) 投資のソムリエ:12,593円(2020/3/10)→12,010円(2020/3/19) スマートファイブ:13,090円(2020/2/21)→12,137円(2020/3/19) セゾンバンガードグローバルF:16,232円(2020/2/21)→13,401円(2020/3/18) |

円奏会 8.99%

投資のソムリエ 4.63%

スマートファイブ 7.28%

セゾンバンガードグローバルF 17.44%

同じ安定型の資産であっても、下落率にはかなりばらつきがあります。株式等リスク資産の配分も異なることから一概に比較はできませんが、購入時に想定していた動きの範囲内であるかどうかがポイントです。「こんなつもりではなかった!」といったトラブルはこのような暴落時に起こりがちだからです。

中長期のリスクとリターンを確認

さらに、この期間を含む少し長い期間のデータも見てみましょう。以下は、3年および5年の各ファンドのトータルリターンと標準偏差(=リスク)の一覧です。

【図3】主要安定型バランスファンドのデータ比較(出所:モーニングスター社データよりBIG TREEにて作成)

いかがでしょうか?ちなみに、リターンはコスト(信託報酬)控除後のものですので、最右列の信託報酬を引いた上で、これだけのリターンが取れているということです。このように見ると、コストが高いから悪い、低いから良いという一面では決められないことが分かるのではないでしょうか。

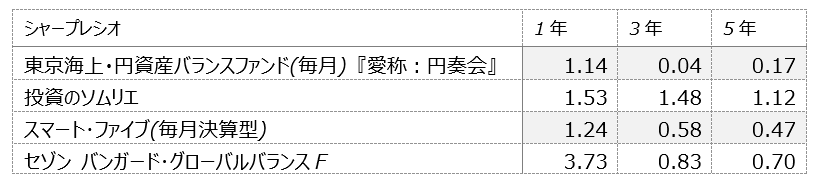

シャープレシオを確認

また、リスク(標準偏差)とリターンの関係に注目してみると、リターンの高いセゾンバンガードグローバルバランスファンドは、リスクも大きくなっています。では、リスクに見合ったリターンが得られているかを見るために、シャープレシオを確認してみましょう。

シャープレシオについてはこちら⇒「分散投資の方法⑦投資効率を考える~シャープレシオとは~」

【図4】主要安定型バランスファンドのシャープレシオ(出所:モーニングスター社データよりBIG TREEにて作成)

シャープレシオはリターンをリスクで割って求めることができ、数値が高いほど、取っているリスクに対して高いリターンが上げられているということになります。一般的には1を超えていれば優秀と言われています。直近1年間のデータですと、コロナショック時の下落の影響がなくなるため、全てのファンドで1以上の数値となっており、平常時には順調な運用ができていると見ることができます。しかし、コロナショック時の下落を含む3年以上のデータを見てみると、「投資のソムリエ」以外の3ファンドで1を下回るシャープレシオとなってしまっています。

積立投資であれば、価格が上下にブレても、下がったところで多く買い付けることもできるのですが、一括投資の場合は、値動きが安定している方が買付のタイミングによる影響も小さくできるというメリットもあります。

なお、目論見書を見ますと、基準価額の変動リスクについて、「円奏会」は年率3%程度、「投資のソムリエ」は年率4%程度に抑えることを目標としている旨の記述があります(他2ファンドは記載なし)。【図3】の標準偏差(=リスク)を見れば、「狙った運用ができているかどうか」は一目瞭然です。

このように、リターンやコストだけでなく、リスクにも注目してみることで、長年かけて築いてきた大切な資産を任せられるファンドなのかが見えてくるのではないでしょうか?

まとめ

YouTubeや投資ブログ等でインデックスファンド至上主義のような風潮も多く見られますが、全ての人にとって同じ運用が正解ではありません。特にこれから年金生活を控え、資産の取り崩しに入る世代の方はこれまで投資を行ってこなかった方も多いでしょう。本文中にも書いたように、この世代の資産運用や商品選びには慎重さが求められます。ぜひとも正しい知識を付け、豊かなセカンドライフを送っていただければと思います。本コラムがその一助になれば幸いです。

なお、今回取り上げたファンドは純資産残高が多いものをピックアップしただけであり、世の中には他にも数多くの投資信託が存在します。その中から自分に合ったものを見つけるためには様々な視点からのチェックが必要です。弊社では投資信託を選ぶ眼を養うセミナーを開催しております。もっと投資信託について知りたい!という方はぜひご参加ください。セミナーはオンライン開催、参加は無料となっております。

IFAをご活用ください

弊社では、経験豊富なIFAが6000本以上ある投資信託の中から自信をもってご案内できるものを選別し、お客様のリスク許容度に合ったポートフォリオの作成をお手伝いしております。

おひとりでの商品選びや投資判断が難しいと思われる場合は、ぜひご相談ください。

個別相談会についてはこちら

ご注意事項

投資信託は、主に国内外の株式や債券等を投資対象としています。投資信託の基準価額は、組み入れた株式や債券等の値動き、為替相場の変動等により上下しますので、これにより投資元本を割り込むおそれがあります。

投資信託は、個別の投資信託毎にご負担いただく手数料等の費用やリスクの内容や性質が異なります。ファンド・オブ・ファンズの場合は、他のファンドを投資対象としており、投資対象ファンドにおける所定の信託報酬を含めてお客様が実質的に負担する信託報酬を算出しております(投資対象ファンドの変更等により、変動することがあります)。

ご投資にあたっては、商品概要や目論見書をよくお読みください。

金融商品仲介業者であるBIG TREE株式会社の商号等、および所属金融商品取引業者である株式会社SBI証券の概要等はこちら