投資初心者の方は、退職金を運用すると言っても、どれくらいのリターンを目指せばいいのか、そもそも投資でどのくらいのリターンが得られるものなのか、全くイメージできない方も多いと思います。これまでリスクのある投資などは一切せず、コツコツと積み立ててきた預貯金と退職金、残りの人生の最後まで足りるだろうかと不安に思われる方もいらっしゃるでしょう。本コラムでは、老後資金の運用における現実的な目標リターンのイメージをつかみ、そして、どのように資産を生かし、使っていけばお金の不安のない老後を迎えられるのかを考えていきたいと思います。ぜひ、安心してセカンドライフを迎えるための参考にしていただければと思います。

初心者が陥りがちな失敗例

退職金への課税などを考えて、退職金は一括でもらう方がお得なケースが多く、退職金を一時金でもらう方が多いと思います。すると、これまで手にしたことがないようなまとまったお金を受け取り、資産残高が急増したことで、これを「運用で増やさなければ」と考えてしまう方もいるようです(これを「退職金運用病」と呼ぶ向きもあるようです)。ここが一つ目の落とし穴です。運用で「増やそう」と思った時、多くの人がイメージするのはかなり高いリターンなのではないでしょうか?数百万円を元手に数億円の資産を築いた個人投資家の本を読んでみたり、マンション経営を始めてみようか、とセミナーに参加してみたり…。

老後の運用において大切なことは、「大きく増やすこと」ではなく、「今ある資産をなるべく長持ちさせること」です。いわゆる「資産寿命を延ばす」という考え方ですね。

各資産のリターンの目安を知る

「老後資金を運用しよう」と思った時、皆さんはどれくらいのリターンをイメージしているでしょうか?何に投資を行うかで期待できるリターンは変わってくるわけですが、まずは、一般的に期待できるリターンを確認してみましょう。

以下は、日本の公的年金の運用を行うGPIF(年金積立金管理運用独立行政法人)が基本ポートフォリオを作成する際に前提としている期待リターンとリスクです。

.png)

【図1】各資産の期待リターンとリスク(標準偏差)(出所:GPIF「基本ポートフォリオの変更について」より)

これを見ると、最も期待リターンが高いのが外国株式の7.2%です。「72の法則」によれば、ちょうど10年で資産が倍になるリターンです。しかし、「外国株式で運用すれば10年で退職金が2倍になるのか」と考えるのは早計です。この期待リターンは、長期で運用した場合の平均ですので、短期間で運用した場合のリターンには当然ばらつきがあります。このばらつきがリスク(標準偏差)なのですが、それでは、「長期」とはどれくらいでしょうか?

リスクとリターンの考え方についてはこちら→「分散投資の方法⑥リスクとリターンの関係」

株式一括投資のリスク

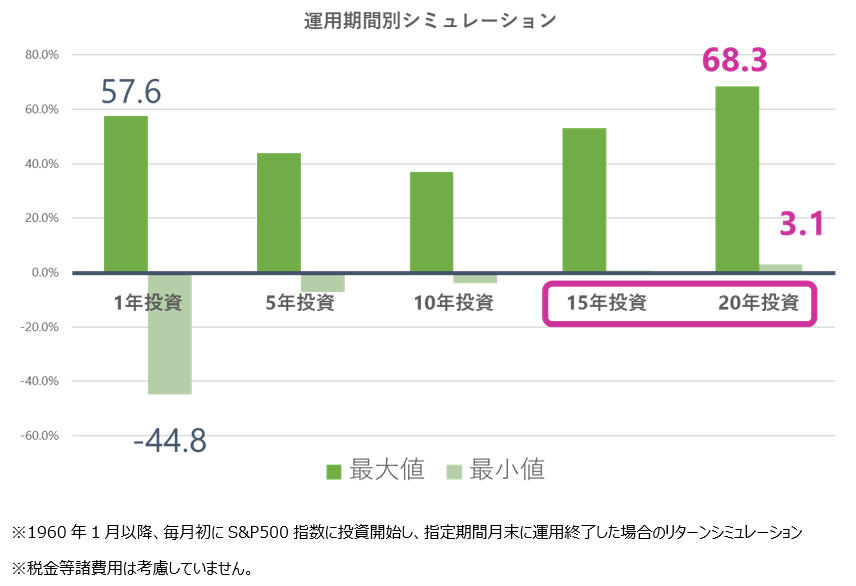

【図2】株式一括投資の運用期間別リターンシミュレーション(出所:BIG TREEにて作成)

【図2】は、株式(米国のS&P500)に一括投資した場合のリターンを期間別にシミュレーションしたものです。まず、1年だけ投資した場合では、最もうまくいった1年で、リターンは+57.6%でした。一方、最も下落したケースでは、44.8%もの大幅なマイナスとなっています。100万円投資したところ、大暴落に見舞われ、翌年に55万2000円まで値下がりしてしまったというイメージです。投資期間を5年、10年、と長くしていくと、徐々にマイナス幅が小さくなり、15年投資した場合でようやく、一括投資でもマイナスリターンのケースがなくなります。さらに、投資期間を20年に伸ばすと、どのタイミングで一括投資を行っても、最低の場合でも3.1%(年率)のリターンは取れたという結果になりました。つまり、株式に一括で投資を行う場合、「長期」とは20年以上の運用期間を見ておかないといけないということになります。残念ながら60代からの投資では難しいでしょう。少なくとも今手元にある資金で一括(あるいは数回の分割で)投資を行う場合に、株式のみを投資対象とするのはハイリスクであることが分かると思います。

FIREに見る4%ルール

近年、FIRE(Financial Independence, Retire Early:経済的に自立し早期退職すること)という考え方が特にミレニアル世代を中心に流行しています。仕事に生きがいを感じない若い人が増えているのだろうかという問題はさておき、この考えの根拠となっているのが、「年間支出の25倍の資産を築いて株式と債券で運用すれば、年4%ずつ引き出しても資産がなくなることはない」という「4%ルール」と呼ばれる考え方です。たとえば、1億円の資産を毎年4%ずつ引き出し、年400万円で生活すれば、資産がなくなることはないということです。

もちろん1億円の資産を今から作ろうという話ではなく、この「4%」という数字に注目してみたいと思います。詳細は割愛しますが、4%ルールの根拠となった通称Trinity Studyと呼ばれる研究※によると、過去データの検証から、例えば、株式50%、債券50%で運用しながら年4%の資産引き出し(取崩し)を行った場合、15年、20年、25年および30年のいずれの期間においても100%の確率で(!)資産が尽きることはなかったという結果が出ています。対象とする資産や調査対象期間についての議論もありますが、実際にこのルールに基づいてFIREを実現している人がいることからも、少なくとも、4%程度を取り崩しながら、同等かそれ以上のリターンで運用することが、(無謀な目標ではなく)実現可能性の高いものであることは分かるのではないでしょうか。

※Philip L. Cooley, Carl M. Hubbard and Daniel T. Walz (1998). “Retirement Savings: Choosing a Withdrawal Rate That Is Sustainable” (AAII Journal – February 1998)

後年行われた、より新しいデータに基づいた研究※を見ると、4%の引き出しでは資産が目減りするケースが散見されることもありますが、3%引き出しの場合にはほとんどの場合で資産が尽きることはないという結果が出ています(「ほとんど」に入らない例外については後述します)。つまり、これから老後資金を取り崩しながら運用する場合は、さらに慎重に3%の取り崩しに耐えうる運用を目指していくというのが一つの目安になるのではないでしょうか。

※Wade Pfau. “The Trinity Study And Portfolio Success Rates (Updated To 2018)” Forbes (Jan 16, 2018)

老後資金におすすめの資産配分は?

では、具体的にどのような資産配分を行えば、3%の取り崩しに耐えうるリターンを得られるのでしょうか?個々のリスク許容度や投資性向等もありますので、一つの正解を提示することはしませんが、ポイントは3つです。

①なるべく資産分散を図ること

②リスクを抑えるため、株式のウェートは大きくし過ぎないこと

③債券のみの運用は避けること

①と②については、価格変動による心理的不安を減らして投資を長続きさせるため、また、定率で引き出す金額のブレを抑えるためにも守ってほしいポイントです。また③について、実は、前項で「3%運用の場合にはほとんどの場合で資産が尽きることはない」と書きましたが、例外的に資産が尽きてしまう資産配分が債券100%の場合なのです。この検証は、1926年から2017年までの期間で行われていますが、近年の低金利の状況を考えると、これから運用を行う私たちが債券100%で3%以上のリターンを狙っていくのは難しいと思います。インフレリスク等を考えても、ウェートは抑えつつも株式を組み入れたポートフォリオとするのが望ましいです。

資産配分とリスク・リターンイメージの一例

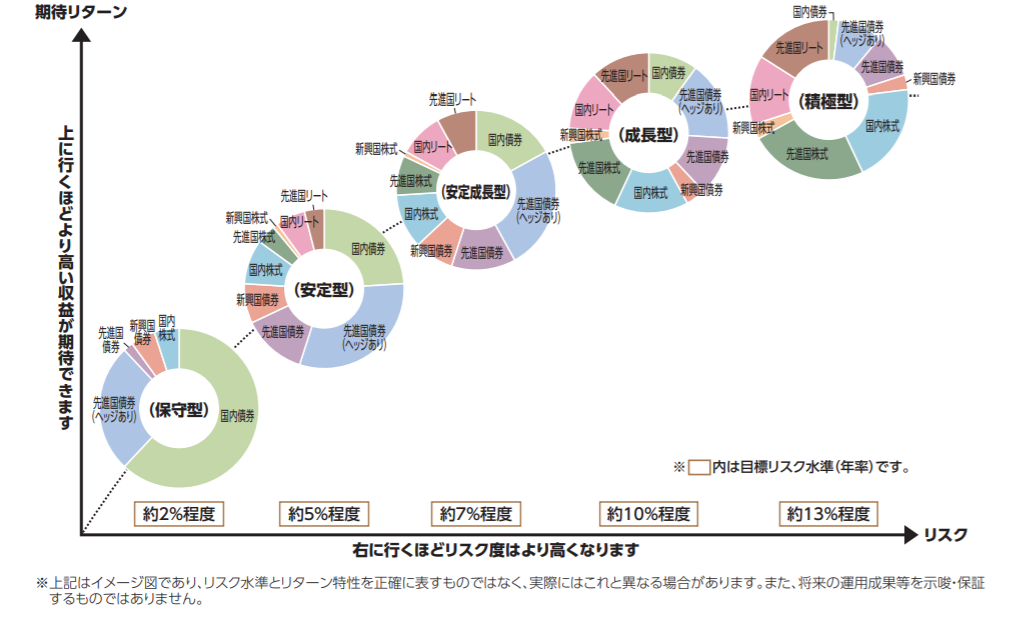

資産配分とリスク・リターンのイメージをつかむために、具体的なファンドの実例を見てみましょう。以下の図は、「たわらノーロード最適化バランス」シリーズの各ファンドの資産配分と、目標リスク水準および期待リターンを図式化したものです。

【図3】「たわらノーロード最適化バランス」シリーズ各ファンドの目標とするリスク水準とリターン特性および資産別の投資配分のイメージ(出所:同ファンド目論見書より抜粋)

上記の図表下部に記載されている枠囲みされた数値が、各ファンドが目標とするリスク水準です。とるリスクが上がっていくと当然期待リターンも上がってきます。また、資産配分を見ると、リスクが高いものほど株式やリートの割合が高くなっています。

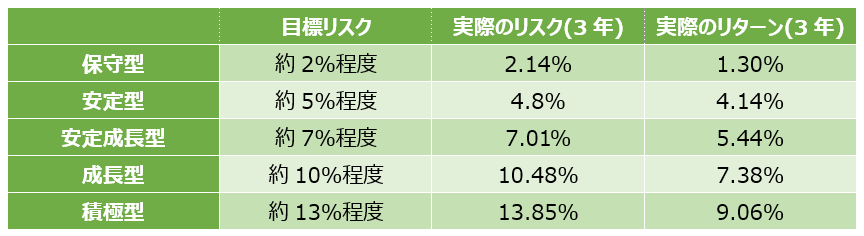

それでは、この目標の下で運用された結果、どのようなリターンが取れたのでしょうか?実際のリスク値も合わせて一覧にしたのが、下の【図4】です。

【図4】「たわらノーロード最適化バランス」シリーズ各ファンドの目標リスクと実際のリスク・リターン(3年)(出所:モーニングスター社のデータを参考にBIG TREEにて作成)

これを見ると、実際のリスク値は各ファンドとも概ね目標リスク水準に近いものとなっています。目標リスク以内で運用できている安定型のリターンを見ると、3年で平均4.14%のリターンとなっており、4%ルールに近い数値となっています。資産配分は債券が約75%、残り25%が株式という構成です。保守型の運用はリスクが小さく、安定していますが、3~4%のリターンを出すのは難しい印象です。

このように見ていくと、どのような配分にするとどのくらいのリターンが取れるのかというイメージがおぼろげながら見えてくるはずです。また、各ファンドはどの程度のリスク・リターンを狙っているのか、実際に狙った通りに運用できているのかなども検証していくと、具体的な商品選びにも役立ちます(上記ファンドについて言うと、設定されたのが2018年のため、トラックレコードが3年しか取れないこと、国内資産のウェートが高いことなどが気になります)。理想の運用をしているファンド1本で運用するのが資産管理の面からは楽ですが、複数のファンドを組み合わせて目標とする資産配分に近づけるという方法もあります。投資に興味があり、勉強することに抵抗がない方、信頼できる相談者がいる場合などは、債券型のファンドでコアの資産を運用しつつ、サテライトで株式資産を持つなど、少し高度な分散をオーダーメイドで行うことも選択肢となるかもしれません。ただし、どのような場合でも、老後資金の運用においては、高いリターンを狙って無理な投資をすることは絶対に避けなければなりません。

投資信託の選び方については紙面ではお伝えしきれない部分を無料セミナーでもお伝えしておりますので、ぜひご活用ください。

まとめ

老後資金の運用について、どの程度のリターンを目指せばよいのか?についてお伝えしてきましたが、いかがでしたか?3%程度の目標リターンは決して無謀な目標ではありません。次回は、3%程度の運用で資産が減らないようにするにはどうすればいいかを考えていきたいと思います。

IFAをご活用ください

弊社では、経験豊富なIFAがお客様のリスク許容度に合ったポートフォリオの作成をお手伝いしております。

おひとりでの商品選びや投資判断が難しいと思われる場合は、ぜひご相談ください。ご相談は無料です。

個別相談会についてはこちら

IFAのコストについてはサービス紹介中ほどのQ&Aをご覧ください。

ご注意事項

投資信託は、主に国内外の株式や債券等を投資対象としています。投資信託の基準価額は、組み入れた株式や債券等の値動き、為替相場の変動等により上下しますので、これにより投資元本を割り込むおそれがあります。

投資信託は、個別の投資信託毎にご負担いただく手数料等の費用やリスクの内容や性質が異なります。ファンド・オブ・ファンズの場合は、他のファンドを投資対象としており、投資対象ファンドにおける所定の信託報酬を含めてお客様が実質的に負担する信託報酬を算出しております(投資対象ファンドの変更等により、変動することがあります)。

ご投資にあたっては、商品概要や目論見書をよくお読みください。

本コラムでご紹介したデータ等は、将来の運用成果等を示唆・保証するものではありません。

金融商品仲介業者であるBIG TREE株式会社の商号等、および所属金融商品取引業者である株式会社SBI証券の概要等はこちら