前回はつみたてNISAでの「取扱商品の内容」に注目して見てきましたが、取扱商品の見極め方が分かったところで、あらためて金融機関別にそのメリット・デメリットを見ていきたいと思います。

【第1回】今年こそ始めたい!iDeCoとつみたてNISA

【第2回】iDeCoやつみたてNISA、今から始めて大丈夫?~積立投資と相場の関係~

【第3回】iDeCoとつみたてNISA、金融機関選びのポイント【つみたてNISA編】

【第4回】つみたてNISAの金融機関選び~バランス型ファンドのチェックポイント・注意点

の続きです。

ネット証券

ネット証券のメリット・デメリット

<メリット>

● 取扱商品数が多い

● つみたてNISA以外の取引をしたい場合、手数料が安く、投資信託の品揃えも多い

<デメリット>

● 商品数が多過ぎて、選ぶのが大変。金融知識や研究する時間・手間が必要

● 対面窓口がないので、相談ができない

「iDeCoとつみたてNISA、金融機関選びのポイント」でもお伝えしたように、ネット証券の最大のメリットは取扱商品数の多さです。

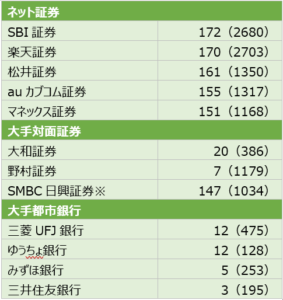

()内のすべての投資信託の取扱数には多少のばらつきがありますが、つみたてNISA対象ファンドの取扱数については、いずれの会社も高水準となっています。つみたてNISA以外でもなるべくたくさんのファンドから選びたい、という方にはネット証券(中でもSBI証券と楽天証券の取扱本数は常にトップクラス)での取引がおすすめです。また、つみたてNISAの対象ファンドは買付手数料が無料(ノーロード)なので、どの金融機関でもコスト面の差はありませんが、それ以外の取引もしたい場合は、ネット証券は手数料が安いので、コストを抑えて取引したい方にもおすすめです。※オンライントレードのみ

【図1】つみたてNISA取扱商品数の比較(カッコ内はすべての投資信託取扱本数)(出所:各社HPよりBIG TREEにて作成(2020年1月19日現在))

一方、ネット証券のデメリットとしては、その商品数の多さゆえに選ぶのが大変ということでしょう。正直、本数は多いですが、ちょっと首をかしげてしまいたくなるようなファンドも混じっていたりします。せっかくたくさんの選択肢があっても金融知識がなかったり、調べる時間がなければそのメリットを生かしきれません。ネット上には良いファンドを解説・おすすめする情報があふれていますが、果たしてそのおすすめが自分のリスク許容度や投資目的に合っているのかまでは分かりません。ネット証券には、銀行や証券会社のように対面窓口がないため、対面での相談もできません。

そうしたデメリットを解消するためにネット証券で利用できるのが次の2つのサービス(のいずれか、または両方)です。

ポートフォリオ提案ツールの提供

1つめは、自分に合ったポートフォリオを提案してくれるツールです。いくつかの質問に答えると、5~10パターン程度の中から自分に合った投資信託の組み合わせ(ポートフォリオ)を提案してくれるというのが基本的なサービスで、さらに保有資産分析や無料リバランス等、各社様々なサービスを提供しています。残念ながらつみたてNISAには使えないケースも多いようなのですが、松井証券の「投信工房」などはつみたてNISAにも対応しているようです。しかもこれらのサービスは無料で提供されているものも多く、高コストなファンドラップやロボアドバイザーと比較すると、同じような運用を低コストで実現できる非常に優秀なツールではないかと思います。

IFAサービスの提供

もう一つがIFAサービスです。IFA法人を通じてネット証券の口座を開設することで、IFAと呼ばれるアドバイザーからアドバイスをもらいながら投資することができます。IFAとは、Independent Financial Advisorの略で、特定の金融機関に属さない「独立したファイナンシャル・アドバイザー」のことです(IFAについて詳しく知りたい方は、こちらもご参照ください。)。ネット証券のポートフォリオ提案ツールの中には非常に優れたものがあると思いますが、その提案すらも「中身はよく分からない」という初心者の方もいれば、「5~10パターンの選択肢ではなく、もっと自分だけにフィットしたポートフォリオにしたい」というニーズをお持ちの方もいるでしょう。そういった方にはIFAを使った運用が向いているかもしれません。オーダースーツに例えると、ポートフォリオ提案ツールでの運用が「イージーオーダー」とすると、IFAを使った運用は「フルオーダー」と言えます。なお、IFAを利用する場合は、通常の格安な手数料とは別のIFA用の手数料体系が適用されますので、コストは対面証券並みとなってしまいます。それでも、「豊富な商品+相談できる」ことにメリットを感じる方には「対面証券」や「ネット証券」よりも魅力的な選択肢になるでしょう。

大手対面証券

大手3社のつみたてNISAの特徴

大手証券会社のつみたてNISAは、会社によって対応の違いがあります。大手3社の特徴を見てみましょう。

【野村証券】対面証券最大手の野村証券は、ネット証券に劣らない1000本以上の投資信託を取り扱っていますが、つみたてNISA対象商品の品揃えはやや淋しい7本にとどまっています。その特徴を挙げるとすれば、他社で扱っていない「野村スリーゼロ」が購入できるところです。野村スリーゼロは、購入時手数料ゼロ、信託報酬ゼロ、信託財産留保額ゼロ、という3つのゼロを売りにした商品です。信託報酬ゼロは2030年12月31日までで、2031年1月1日からは0.11%となりますが、それでもほぼ最低水準の信託報酬です。しかし、2020年3月の設定から間もなく1年(2021年2月執筆時現在)ですが、まだ残高が約5億円とかなりの低水準にとどまっています。このまま残高が増えないと繰上償還の恐れもあり、現状あまり購入をお勧めできる状況ではありません(つみたてNISA口座で保有ファンドが繰上償還になってしまうと、その枠は再度使えなくなってしまうため、繰上償還の恐れがあるファンドは極力購入を避けたいところです。)。他のファンドラインナップを見ても、日本株インデックスファンドは日経225連動型が1本でTOPIX連動はなし、全世界株式ファンドはあるものの、新興国株ファンドは取扱いがなく、バランス型も6資産均等型1本、8資産均等型1本のみで、やや淡泊な品揃えという印象です。

【大和証券】つみたてNISA対象の投資信託を20本揃えている大和証券の特徴は、7本のETFをラインナップしているところでしょう。最近ではETFと変わらない信託報酬の投資信託も増えてきていますが、「ぜひともETFでつみたてNISAをしたい」という方には嬉しい品ぞろえとなっています。また他のファンドについては、系列の運用会社(大和アセットマネジメント)が運用するインデックスファンドが多めですが、他社商品も含め、全世界株式ファンドや人気のアクティブファンドなども取り揃え、バランスよくコストも低い基本的な資産が網羅されたラインナップという印象です。強いこだわりがなければこの中で十分分散投資が可能なのではないでしょうか。

【SMBC日興証券】SMBC日興証券は2020年7月よりつみたてNISAの取扱いを開始しましたが、つみたてNISAの取扱いはオンライントレードのみとなっているため、対面での相談等はできず、実質的にはネット証券と同様の取扱いとなります。その分、取扱商品数はネット証券並みとなっています。

以上、大手3社のつみたてNISAは、各社各様の取り組み姿勢となっていることが分かります。

大手対面証券のメリット・デメリット

ここで、一般的な大手対面証券のメリットとデメリットについて確認しておきたいと思います。

<メリット>

● 相談しやすい(主要駅に支店などがある)

● リスク性資産の提案に強い

● 債券の品揃えや株式の引き受けが多い

<デメリット>

● 手数料が高い

● 会社の方針で商品を勧められる

● 営業員の転勤が多い

大手対面証券は都市銀行ほどではありませんが、主要な駅に支店を持っており、対面で相談したい場合に便利です。ある程度の資金を預けると担当者が付きますが、営業員の転勤が多く、相性のいい担当者でも数年で変わってしまうことが多いです。ただし、株式や債券の取扱いが本業ですから、リスク性資産の提案に強く、投資信託の商品性や運用内容について、突っ込んだ質問にも対応してもらえるでしょう。その一方、ノルマがあり、会社として売り出し中の商品をお勧めされてしまうことも多いので、ただ営業員の言いなりになるのではなく、情報を精査できるだけのリテラシーを持った方に向いています。また、つみたてNISA以外の取引手数料は高いものの、社債等の債券の品揃えがネット証券より豊富な点や株式の引き受けが多いことなどが大手証券の強力な強みと言えるでしょう。

銀行

銀行のメリット・デメリット

<メリット>

● 最も身近な金融機関で支店も多く、相談しやすい

● セットで優遇がある場合も…

<デメリット>

● 取扱商品数が少ない(株式、債券、REITなどは購入できない)

● 営業員の金融知識には不安も…

同じ対面の相談先でも、証券会社というのは入ったことがないと敷居が高く感じられるものです。その点、銀行は最も身近な金融機関です。身近な銀行でつみたてNISAもできれば助かる、という方は多いでしょう。昔から「餅は餅屋」と言うように、投資をするなら証券会社で取引をするのが最もおすすめですが、取引を銀行にまとめたいので、銀行でつみたてNISAをしたい、という場合は、次の点をチェックしてみてはいかがでしょうか。

- 品揃え=低コストの投資信託は豊富か、投資対象資産は幅広く選べるか

銀行のつみたてNISA対象商品数は、数本から10数本、というケースが多く、あまり多いとは言えません。ただ、本数が少なくてもコストの低いファンドをバランスよくそろえている銀行もあります。一方で、全体的にコストが高めのファンドばかりという銀行もあれば、本数は多いが資産の偏りがある(日本株インデックスばかりたくさんある、など)銀行もあります。銀行でつみたてNISAをやりたい方は、ぜひ【第3回】、【第4回】でご紹介したファンドのチェックポイントを参考に、商品ラインナップを確認してみましょう。その上で、投資してもよいという商品が見つかったら、口座を開設してもよいでしょう。 - つみたてNISAをすることで得られるメリットはあるか

銀行でつみたてNISAを申し込むと、住宅ローン金利が少し優遇される、とか、振込手数料が何回か無料になるといった特典がつくことがあります。こうした特典が自分にとってメリットを感じられるものであれば、活用してもよいでしょう。ただし、いくら特典があっても、使う予定のない特典であったり、商品自体の品揃えが良くない場合には諦めることも大切です。

また、銀行での取引において注意したいのは、銀行では株式や債券(個人向け国債は除く)は購入できないということです。また、投資信託の購入はできますが、取り扱っていない投資信託も多数ありますので、もっと本格的に投資をしてみたいと思った時に、物足りなく感じる可能性は否めません。銀行の本業は融資ですから、「相談しやすい」と言っても、運用内容や相場について、突っ込んだ質問をした場合や、パニック相場の際など、どの程度対応できるかも不安が残ります。それでいて、銀行の窓口で投資信託の勧誘を受けることも多くなってきています。世間一般には、「証券マン」より「銀行員」の方が信頼できるイメージかもしれませんが、銀行の投資信託の方がリスクが低い、などということはありませんので、こと資産運用に関しては、イメージだけでなく、商品そのものを見極める目を持ちたいものです。

まとめ

それでは、つみたてNISAの金融機関ごとの特徴のまとめです。

- ネット証券はたくさんの商品の中から自分にピッタリのものを選びたい方にはおすすめ。自分で選べない方は、ポートフォリオ提案ツールやIFAの活用を検討しましょう。

- 大手証券は債券や株式の引き受けに強みがあるが、つみたてNISAへの取り組みは各社まちまち。大手証券を使いこなすには金融リテラシーが必要。

- 銀行のラインナップは千差万別。内容をチェックし、商品ラインナップが良心的であることは必須。さらに自分にとってメリットのある特典があれば検討の余地あり。

いかがでしたか?実は、大手でもつみたてNISAを取り扱わない金融機関も少なくありません。各社の対応はまちまちですので、できれば、力を入れて取り組んでいるところを選びたいものです。次回は、iDeCoの金融機関選びのポイントについてお伝えしていきます。

【ご注意事項】

投資信託は、主に国内外の株式や債券等を投資対象としています。投資信託の基準価額は、組み入れた株式や債券等の値動き、為替相場の変動等により上下しますので、これにより投資元本を割り込むおそれがあります。

投資信託は、個別の投資信託毎にご負担いただく手数料等の費用やリスクの内容や性質が異なります。ファンド・オブ・ファンズの場合は、他のファンドを投資対象としており、投資対象ファンドにおける所定の信託報酬を含めてお客様が実質的に負担する信託報酬を算出しております(投資対象ファンドの変更等により、変動することがあります)。

ご投資にあたっては、商品概要や目論見書をよくお読みください。

金融商品仲介業者であるBIG TREE株式会社の商号等、および所属金融商品取引業者である株式会社SBI証券の概要等はこちら

| つみたてNISA のご注意事項

つみたてNISA の口座開設は、金融機関を変更した場合を除き、1 人につき1 口座に限られ、複数の金融機関にはお申し込みいただけません。金融機関の変更により、複数の金融機関でつみたてNISA の口座を開設されたことになる場合でも、各年において1 つの口座でしかお取引いただけません。 |