皆さんはいつ頃投資を始めましたか?ここ10年で投資を始めた方の中には、「まだ損をしたことがない」という方も多いでしょう。2009年以降、株式相場はずっと上昇していますので、そもそも下落相場を知らない方も多いかもしれません。「いやいや、昨年のコロナショックで下落相場を体験しました。それも乗り越えて投資を継続しています!」との反論も聞こえてきそうです。しかし、昨年3月のコロナショックは相場の下落開始から約1か月で上昇に転じた、「期間」としては短い下落でした。歴史的に見るともっと長く辛い相場も多くあり、今回のコロナショックを「下落相場」と思っていると痛い目に遭うかもしれません。

今回は、過去本当にあった大きな下落相場とコロナショックを比較・検証することで、コロナショックよりもっと大きな試練に直面した時、投資をやめないためにどうすればよいのか考えていきたいと思います。

コロナショック時の下落相場

近年は米国株投資が人気で、米国株に投資を行っている方も多いでしょう。以下は、昨年3月のコロナショック前後から、ショック前の高値を回復するまでのS&P500指数のチャートです。

【図1】コロナショック前後の米S&P500指数の日足チャート(出所:Trading View提供チャート)

2020年2月の終わり、新型コロナウイルス感染拡大に端を発した大幅な下落が起こり、それまで好調だった米国株式はみるみる下落していきました。これまでずっと上昇し続け、含み益が出ていた投資家の利益は日に日に減っていたことでしょう。一日の下落幅が大きかったこともあり、「大暴落」、「パニック」といった様相を呈しましたが、嵐が過ぎ去ってみると下落が続いた期間は1か月(2月25日から3月23日)程度で、その後はごく短期の調整はありつつも、2番底もなく、かなり順調に相場は回復しました。半年後の8月には下落前の高値を更新し、その後もさらに力強い上昇を続けたことは周知のとおりかと思います。

弱気な投資家の心理

しかし、それは過ぎてみればの話で、嵐の中にいる間は不安で仕方なかった方も多いと思います。その不安な心理は以下のようなものだったのではないでしょうか。

【図2】相場下落時の不安心理(出所:Trading View提供のチャートを基にBIG TREEにて作成)

いつ投資を始めているかによって不安の大きさも違ってくると思いますが、最も下落した3月終わりの株価水準は3年以上前の2016年暮れ頃の水準まで下がっていましたので、投資歴3年以内の方は含み益を全て吐き出した形になり目の前が真っ暗になったかもしれません。3年分の利益が1か月でなくなってしまったのですから、動揺するのも当然のことです。

強気な投資家の心理

その一方で、この時期に買い増しを行った個人投資家も少なくなかったと、以前本コラムで少し触れました。

→「高いコストを払ってまでIFAを使う理由~IFAのメリットとデメリット~(前編)」

強気の方の心理はあるいは以下のようであったかもしれません。

【図3】相場下落時の強気心理(出所:Trading View提供のチャートを基にBIG TREEにて作成)

このように考え、行動できた投資家は今大きな利益を得ているかもしれません。

しかし、同じ方法がより大きな下落相場で通用するとは限りません。それでは、これまでの株式相場の歴史を振り返ってみましょう。

調整と上昇を繰り返す株式相場

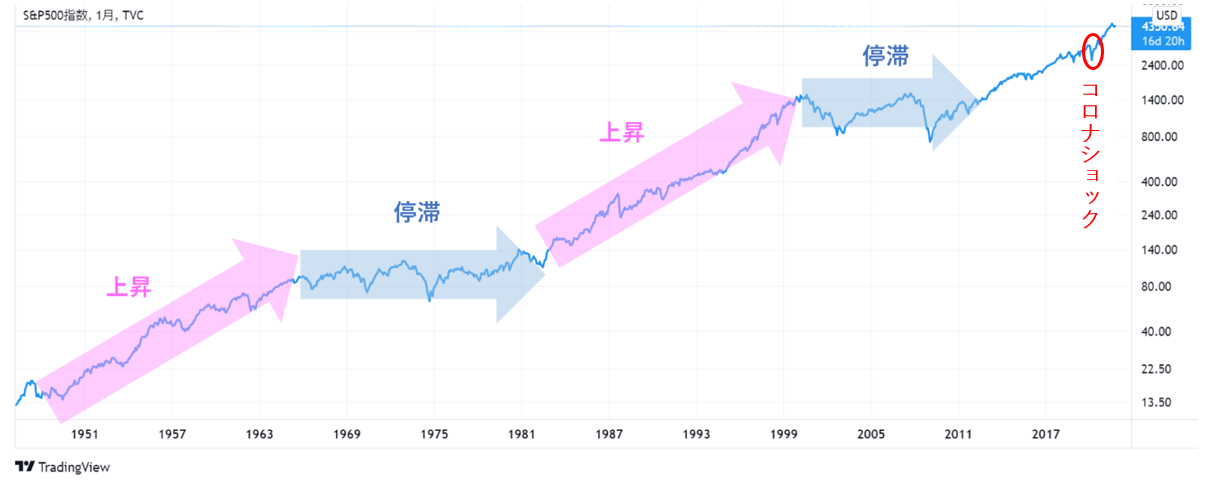

以下は、1950年頃からの米S&P500指数の長期チャートです。

【図4】1950年頃からの米S&P500指数の長期チャート(出所:Trading View提供のチャートを基にBIG TREEにて作成)

長期で見ると株式相場は上昇と調整(停滞)を繰り返しているのが分かります(コロナショックは長い歴史の中ではほんの小さな調整であったことも見て取れます。)。こちらは約70年分のチャートになりますが、こうして引きで見ると「少し足踏みしている時期はあるものの長期的に見ると株式は上昇している」と言えます。もちろんそれは正しい見方ですが、もう少しクローズアップして見てみると様相が変わってきます。

米ドットコムバブル崩壊~リーマンショックまでの株式相場

たとえば、直近の大きな調整の時期でいうと、米国でドットコムバブルがはじけた2000年頃からリーマンショックに至る時期は、米国株式相場にとって長い冬の時代だったと言えるかもしれません。その時期の株価チャートを見てみましょう。

【図5】ドットコムバブル崩壊時からリーマンショック後までの米S&P500指数の月足チャート(出所:Trading View提供チャートを基にBIG TREEにて作成)

まず、コロナショックでは1か月だった下落の期間が、リーマンショック時は17か月(約1年5か月)も続きました。さらに、2000年初頭のドットコムバブル崩壊時は約2年半(30か月)もの間下落が続いたのです。コロナショックでは下落後すぐに買い向かった強気の投資家も、リーマンショックやドットコムバブル崩壊時に同じ動きをしていたら、その後も下落が続き、上昇相場に転じる前に心が折れていたかもしれません。こうした相場(二番底や三番底のある長い下落相場)を経験した投資家はコロナショック時にはすぐに買い出動はできなかった可能性があります。

ここで、ドットコムバブルに乗って米国株を買った投資家の心理を想像してみましょう。

【図6】ドットコムバブル時に投資を行った投資家の心理(出所:Trading View提供チャートを基にBIG TREEにて作成)

いかがでしょうか?コロナショックの1か月でも不安でいっぱいだったのに、このケースでは10年以上もの間利益を出せないまま株価に一喜一憂することになります(後半は相場の動きすら見ていないかもしれませんが…)。バブル時に日本株投資を行った人も同じ心理かもしれませんが、多くの方は「いつ売るか」ばかり考えて過ごすことになるでしょう。売りたくなるタイミングはいくらでもあります。

①下がっている局面で、損失覚悟で売ってしまいたい(=損切り)

②少し戻してきた時、大底よりは少しマシだからここで売るか!

③トントンになったところで売る

④少し利益が出たら「やれやれ」で売ってしまう

投資を継続することがいかに難しいかお分かりいただけると思います。しかし、そんな売りたい誘惑を乗り越えて投資を継続した投資家にだけ、上昇相場のご褒美が待っていることは、調整後のこちらのチャートを見ていただければ分かるかと思います。

【図7】1996年頃から現在までの米S&P500指数のチャート(出所:Trading View提供のチャートを基にBIG TREEにて作成)

データ比較

コロナショックと、過去の2つのショックをデータで比較してみたのが下の図です。

【図8】コロナショックと過去の下落時の比較(出所:BIG TREEにて作成)

こうして数字で比較してみると、過去の大きなショックの際はさぞかし忍耐が必要だったであろうことが想像できます。リスク投資は長期資金で行えと言われる所以でもあります。リーマンショック時は、日本株も直近ピーク時に18000円あった株価が7000円割れまで下落し、もはや株を買う人などいないというくらいのムードでした。今思えば、大バーゲンセールだったのですが、それだけ長い期間下がり続けると、「株は下がるもの」という意識が刷り込まれてしまうということです。

まとめ

いかがでしたか?すでに経験したコロナショックと比較することで過去のショックの大きさや長さが想像できたのではないかと思います。相場の調整はいつか必ずやってきます。ずっと上がり続けることはありません。それでも、結局運用で成功するには「続けること」しかありません。今後大きな調整がやってきた時にも運用を継続するためには、下落相場や本当の暴落がどのようなものかを知識として知っておくこと、そして、自分はその時どう感じ行動するタイプなのか(リスク許容度とも言えます)を知っておくことが大切です。「彼を知り己を知れば百戦危うからず」という格言の通りです。

前回コラムの話に繋がりますが、売りたくなってしまった時にそれを思いとどまらせてくれるアドバイザーを持つことや、積み立て投資を活用し、下がっても「安く買える」と思える仕組みを作っておくこと、そもそも大きく下がらない資産にしか投資をしない、などの対策が有効であることもお伝えしておきたいと思います。

本コラムが今後の長い投資人生の備えとなれば幸いです。

【参考コラム】

・下げ相場にも強い積み立て投資の特徴を知りたい方

「iDeCoやつみたてNISA、今から始めて大丈夫?~積立投資と相場の関係~」

・役立つ相場格言を知りたい方

「株式投資コラムVol.10『相場の格言①』」

「株式投資コラムVol.11『相場の格言②』」

・アドバイザーの役割について知りたい方

「続!高いコストを払ってまでIFAを使う理由~アドバイスの価値はいくら分?」