前回「投信選びの基礎知識⑦購入時のチェックポイント【前編】」からの続きです。

チェックポイント2:純資産残高の推移

純資産残高の推移は、基準価額の推移と同じくらい重要ですが、注目していない方も多いかと思います。

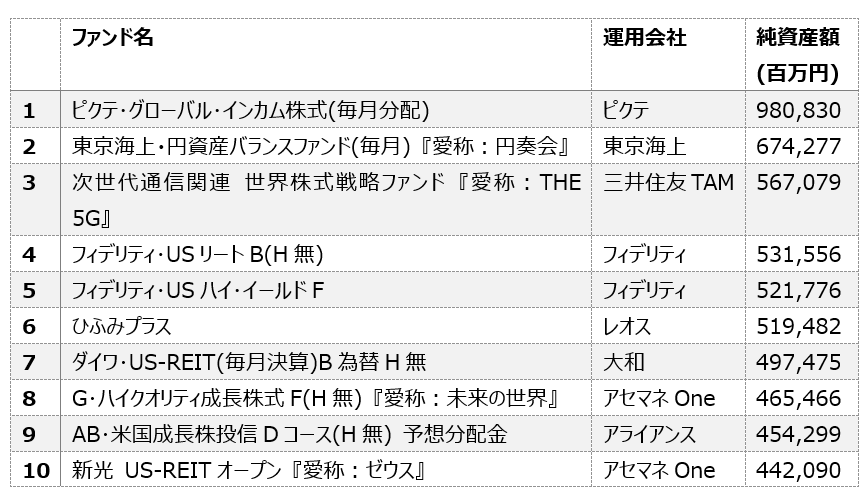

残高の水準

残高が少なすぎると繰上償還されて運用が打ち切られてしまう可能性があります。繰上償還されると、運用が途中で打ち切られ、その時点の基準価額ベースで換金されてしまいます。繰り上げ償還の可能性が高くなってくる水準としては、残高10億円とも30億円とも言われますが(説明書に条件が記載されている場合もあります)、最低でも100億円くらいの残高がないと心許ないでしょう。ちなみに、上場投信を除く残高上位10銘柄の純資産残高は、以下の通りです。

【図1】投信純資産残高ランキング(上場投信を除く)2020年6月12日現在(モーニングスター社データよりBIG TREEにて作成)

残高トップ10の銘柄ともなると5,000億円前後の残高がありますね。残高が多いから良いファンドというわけではありませんが、運用資金が多ければそれだけ運用の幅が広がりますし、分散効果も働きますので、ファンドの運用にとってある程度の残高は必要と言えます。購入の際は残高がどれくらいかを必ず確認し、少なくとも極端に残高の少ないファンドは避けた方がよいでしょう。

残高の推移

また残高の推移もチェックポイントです。残高を伸ばしているのか、減少傾向にあるのかも確認しましょう。理想の推移は「緩やかな上昇」です。

純資産残高の増減の要因を確認しておきましょう。

次のような場合には注意が必要です。

●基準価額の下落以上に残高が減少している

基準価額が下落しているが、それ以上に残高の落ち込みが大きく、多額の分配金を払い出したわけでもない、という場合、解約による資金流出が起こっている可能性があります。解約があると、運用中の資産を売却して換金する必要があり、運用効率が下がります。つまり、将来の値上がりを期待して持っている株式であっても、解約に応じるために安い株価で売らなければならなかったりするということです。急激な資金流出が起こっている、残高がずっと減少傾向にあるなどの場合は注意が必要です。

●基準価額の上昇以上に残高が急増している場合

逆に、基準価額の上昇以上に残高が急増している場合は、何らかの要因でそのファンドが人気になり、資金が流入している可能性があります。資金流入自体は良いことではありますが、それが急激である場合は、その理由を探ってみることも大切です。例えば、残高急増の背景に、大手金融機関が販売を強化しているというケースもあります。相場環境が良く、運用成績が良いと金融機関も勧めやすいので一斉に勧めるということはよくあります。その結果、人気が出て買う人が増えると、今度は「今売れています。」「とても人気があります。」といううたい文句でさらに売れる、ということが実際よくあります。日本人は「他の人も買っている」というのに本当に弱いのです。人気=実力とは限らないので、人気の理由をしっかりと確かめて判断したいところです。継続的に資金が入ってくること自体はファンドの運用上は良いことなので、あまりにも急激な流入でないか、というところがポイントです。

●急激な資金流入の例

実績のあるファンドでも残高が急激に増え過ぎたために運用が一時的に難しくなったケースもあります。特に、アクティブ型の日本株ファンドなどで、有望な中小型株などにも投資をして運用がうまく行っていたファンドに急激に資金が流入してくると、大型株を中心に投資せざるを得なくなり、その結果「日経平均と変わらない動き」と揶揄されることも多々あります。かつてのさわかみファンドや最近ではひふみファンドなどにもそのような現象が見られました。

【図3】ひふみプラスの運用実績

上の図は、ひふみプラスの運用レポートに掲載されている運用実績です。基準価額の推移(上段)と純資産総額の推移(下段)が別々に表示されておりますが、下段の純資産総額が2017年頃から急増しています。これは、2017年2月にひふみのファンドマネージャーである藤野英人氏が人気テレビ番組に出演して注目されたことに、TOPIXを上回るこれまでの運用実績が伴っていたことなどが相まって購入者が急増したからなのですが、その後しばらくは運用成績がTOPIXを下回り、振るわない時期があるのが見て取れます(上段の緑の丸で囲んだ時期)。資金が流入した時期がマーケットの「買い場」と一致するわけではありませんし、大量の資金で一度に買い付けを行えば市場にも影響を与えてしまうでしょう。大量買い付けにより自ら株価を上げてしまう可能性もあります。それでも現金で置いておけば「運用されていない」と批判されてしまいます。このように急激かつ大量の資金流入は、ファンドにとって良い面ばかりではないのです。

とはいえ、その後ひふみプラスの運用も落ち着き、コロナショック前に現金化比率を高めていた手腕などに再び注目が集まっています。また、現在では、外国株式も組み入れるなど、投資対象も広げていることから、今後の大量の資金流入にも備えはできていると言えるかもしれません。しかし、資金が大量に流入した時期に一括購入した投資家は、ここまでのところ、あまりリターンを得られていないのではないでしょうか。つまり、実力のあるファンドであっても、流行に乗って一括購入することには慎重になった方が良いということです。

まとめ

月次レポートを使った投資信託購入時のチェックポイントを見てきましたが、いかがでしたか?

月次レポートは、タイムリーな情報がコンパクトにまとまっているので、ファンド購入時にも参考になりますし、購入した後も毎月チェックすることで、運用状況が分かるだけでなく、ファンドマネージャーのコメントや相場の状況なども分かり、投資の勉強にもなります。本コラムを参考に、ぜひ気になるファンドの月次レポートを見てみて下さい。

本シリーズが投資信託購入のご参考になれば幸いです。

投資信託の基礎知識全シリーズはこちらからどうぞ↓

投信選びの基礎知識①ファンドの投資対象は?

投信選びの基礎知識②インデックスファンドとアクティブファンド

投信選びの基礎知識③投資信託の手数料(前編)

投信選びの基礎知識④投資信託の手数料(後編)

投信選びの基礎知識⑤為替ヘッジありとなし、どっちがいいの?

投信選びの基礎知識⑥決算頻度と分配金

投信選びの基礎知識⑦購入時のチェックポイント【前編】

【ご注意事項】

投資信託は、主に国内外の株式や債券等を投資対象としています。投資信託の基準価額は、組み入れた株式や債券等の値動き、為替相場の変動等により上下しますので、これにより投資元本を割り込むおそれがあります。

投資信託は、個別の投資信託毎にご負担いただく手数料等の費用やリスクの内容や性質が異なります。ファンド・オブ・ファンズの場合は、他のファンドを投資対象としており、投資対象ファンドにおける所定の信託報酬を含めてお客様が実質的に負担する信託報酬を算出しております(投資対象ファンドの変更等により、変動することがあります)。

ご投資にあたっては、商品概要や目論見書をよくお読みください。

金融商品仲介業者であるBIG TREE株式会社の商号等、および所属金融商品取引業者である株式会社SBI証券の概要等はこちら